Corporate verslag

Woord van de voorzitter

Een jaar van continuïteit omdat wij de sedert 2012 ingeslagen koers hebben verdergezet: een koers gericht op doeltreffendheid, efficiëntie en een betere dienstverlening. Drie doelstellingen die samen de hoeksteen vormen van onze voortdurende professionalisering.

Het gaat ook om het einde van een cyclus. Onze strategie is immers vanaf 1 januari 2016 niet meer gebaseerd op een managementplan, maar wel op een eerste bestuursovereenkomst die de verbintenissen bevat die wij met de regering voor de komende drie jaar onderschrijven.

In dit jaarverslag over 2015 zetten wij de voornaamste bijdragen van onze verschillende algemene administraties op een rijtje:

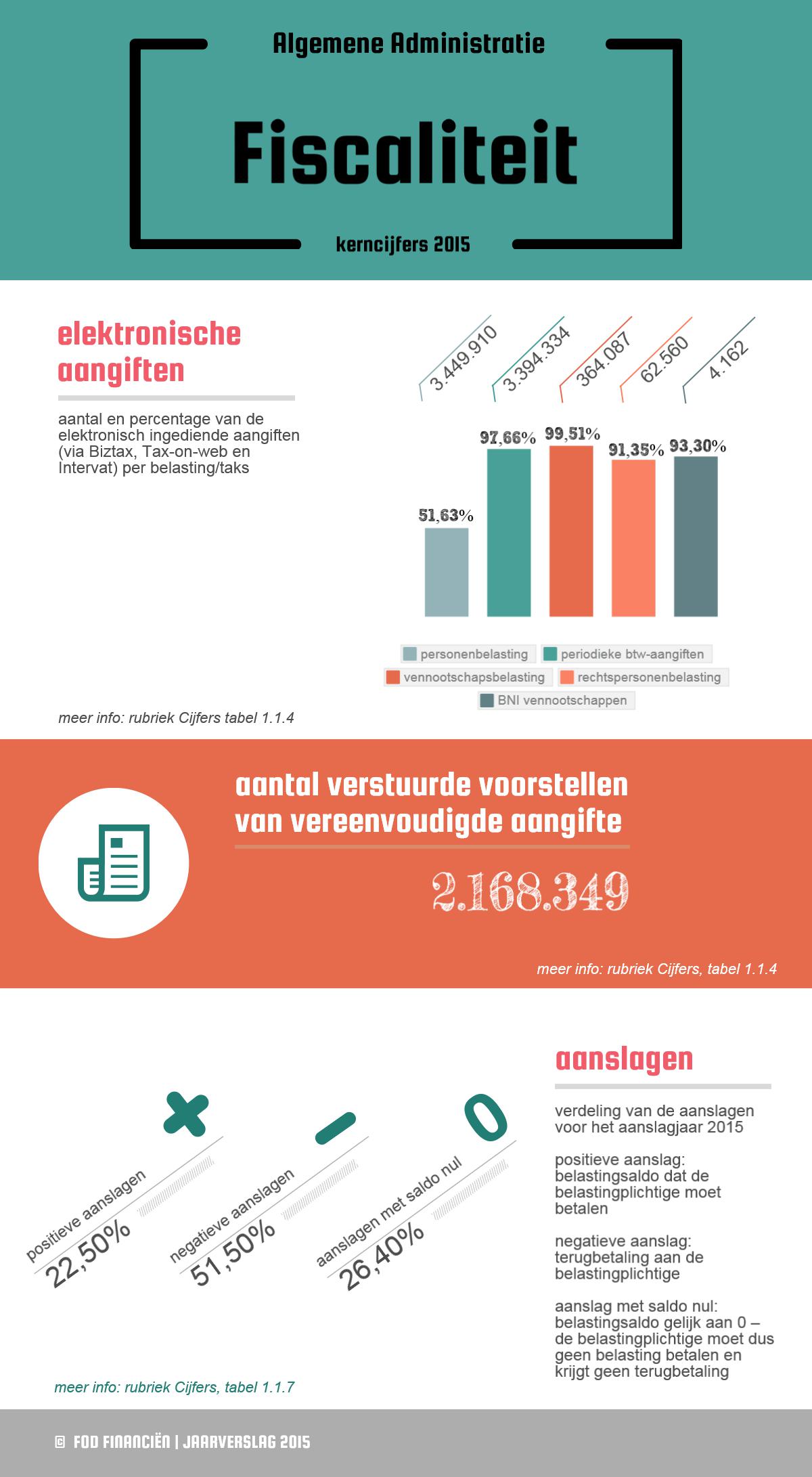

- Fiscaliteit, die instaat voor een rechtvaardige, tijdige en juiste heffing van de verschillende belastingen, heeft zich in het bijzonder geconcentreerd op de reorganisatie van haar diensten volgens een duidelijke doelgroepgerichte benadering en op de samenwerking met haar partners, meer bepaald de nieuwe automatische uitwisselingen van inlichtingen met het buitenland.

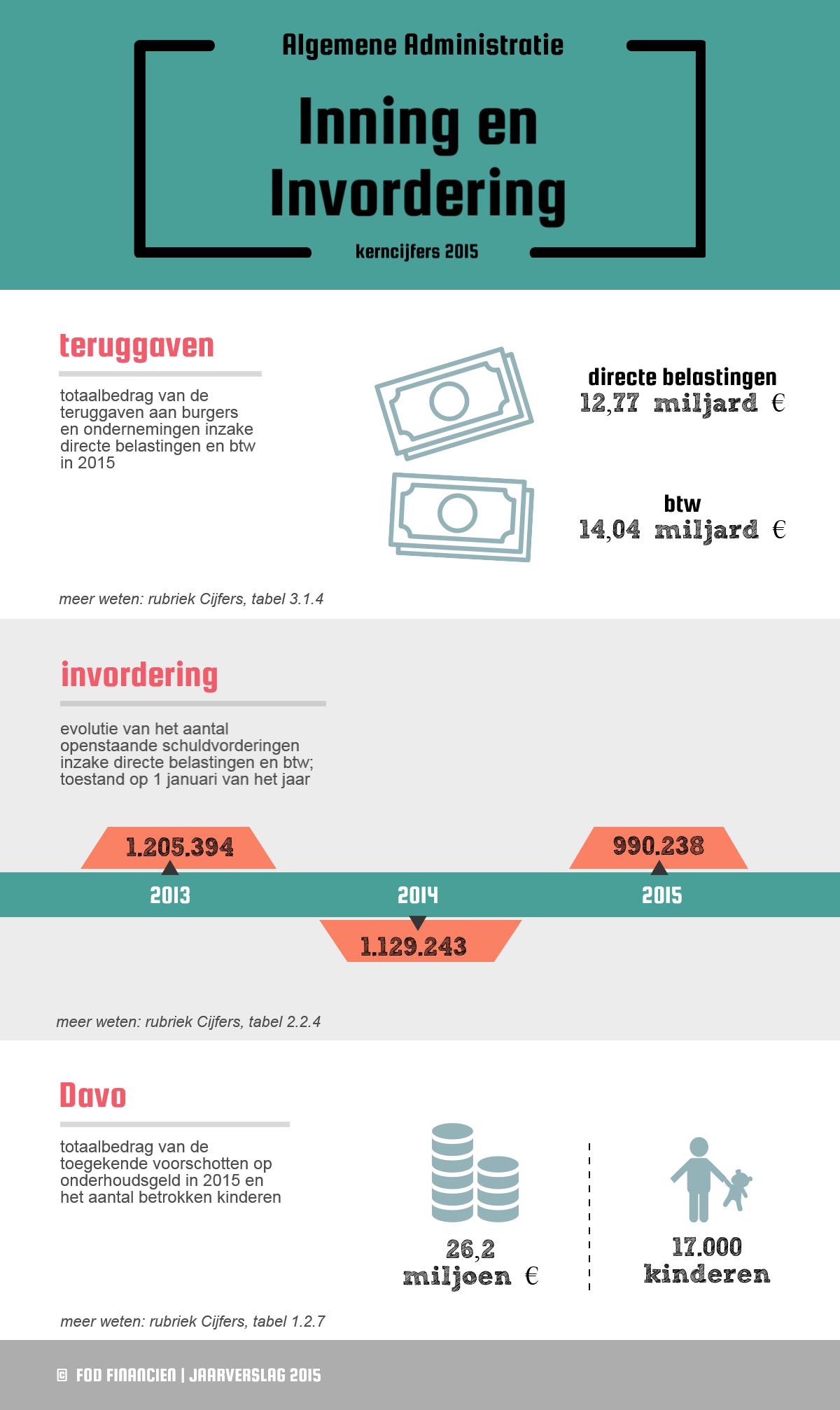

- Inning en Invordering, die erop toeziet dat iedere belastingplichtige betaalt wat hij moet betalen en dat op een rechtvaardig en correcte manier, beschikt nu over polyvalente kantoren en infocentra om burgers te ontvangen. Ook werd werk gemaakt van een externe toepassing die de papieren gegevensstroom met de Rijksdienst voor Jaarlijkse Vakantie en de bijzondere vakantiefondsen vervangt.

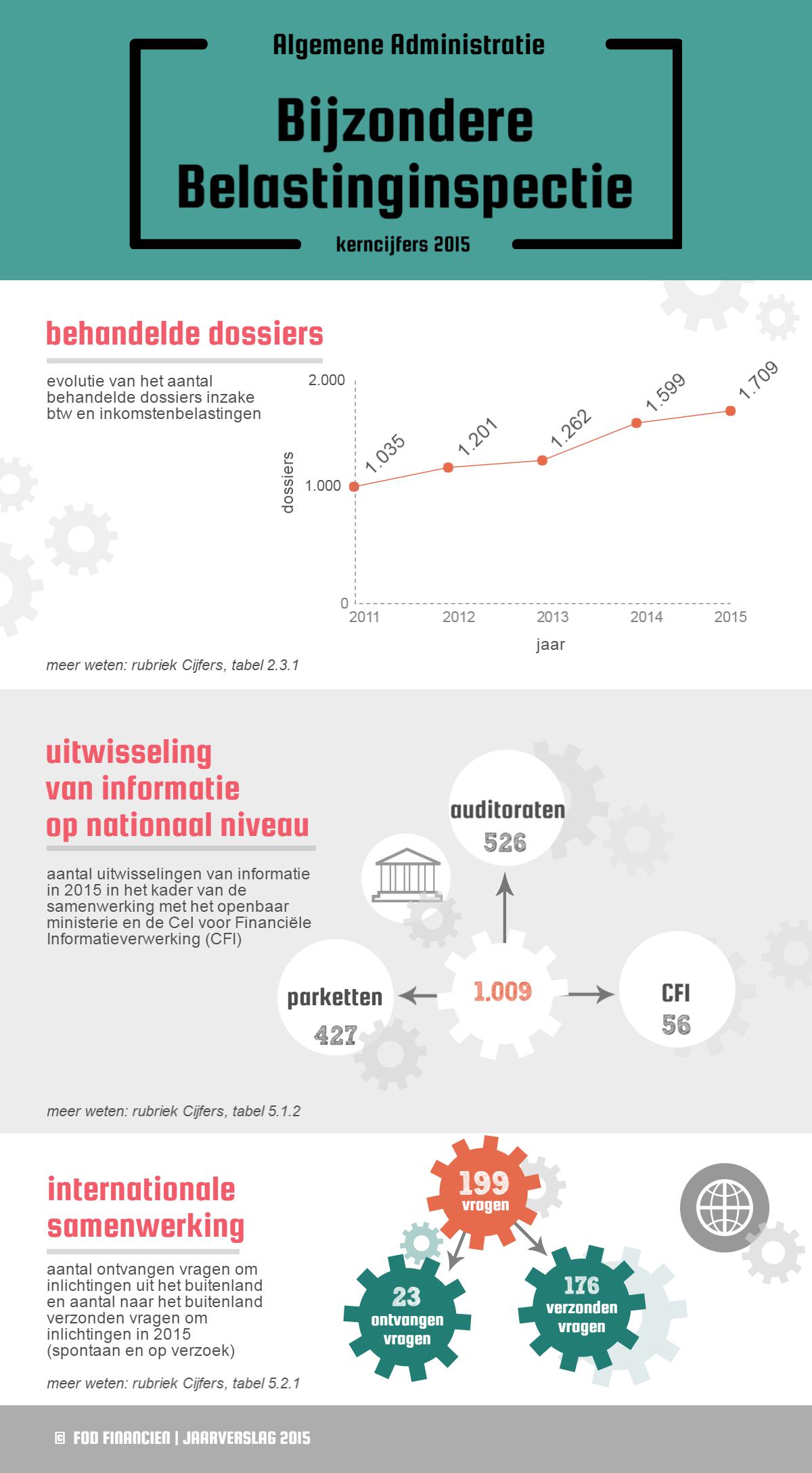

- De Bijzondere Belastinginspectie, die grootschalige, gestructureerde en georganiseerde fiscale fraude onderzoekt, voorkomt en bestraft, heeft nieuwe middelen gekregen waardoor zij op verschillende vlakken (personeel, processen, samenwerkingen …) belangrijke initiatieven heeft kunnen nemen in de strijd tegen de fiscale fraude.

- De Thesaurie, die de financiering van de overheid en het beheer van de uitstaande schuld waarborgt evenals de opvolging van economische en financiële vragen, heeft vooral gewerkt aan de voorbereiding van de overdracht van de Centrale Dienst der Vaste Uitgaven (CDVU) van de FOD Financiën naar de FOD P&O. Daarnaast zette zij ook een aantal kernprojecten verder waaronder de voorbereiding van de overdracht van de, binnenkort afgeschafte, effecten aan toonder aan de Deposito- en Consignatiekas.

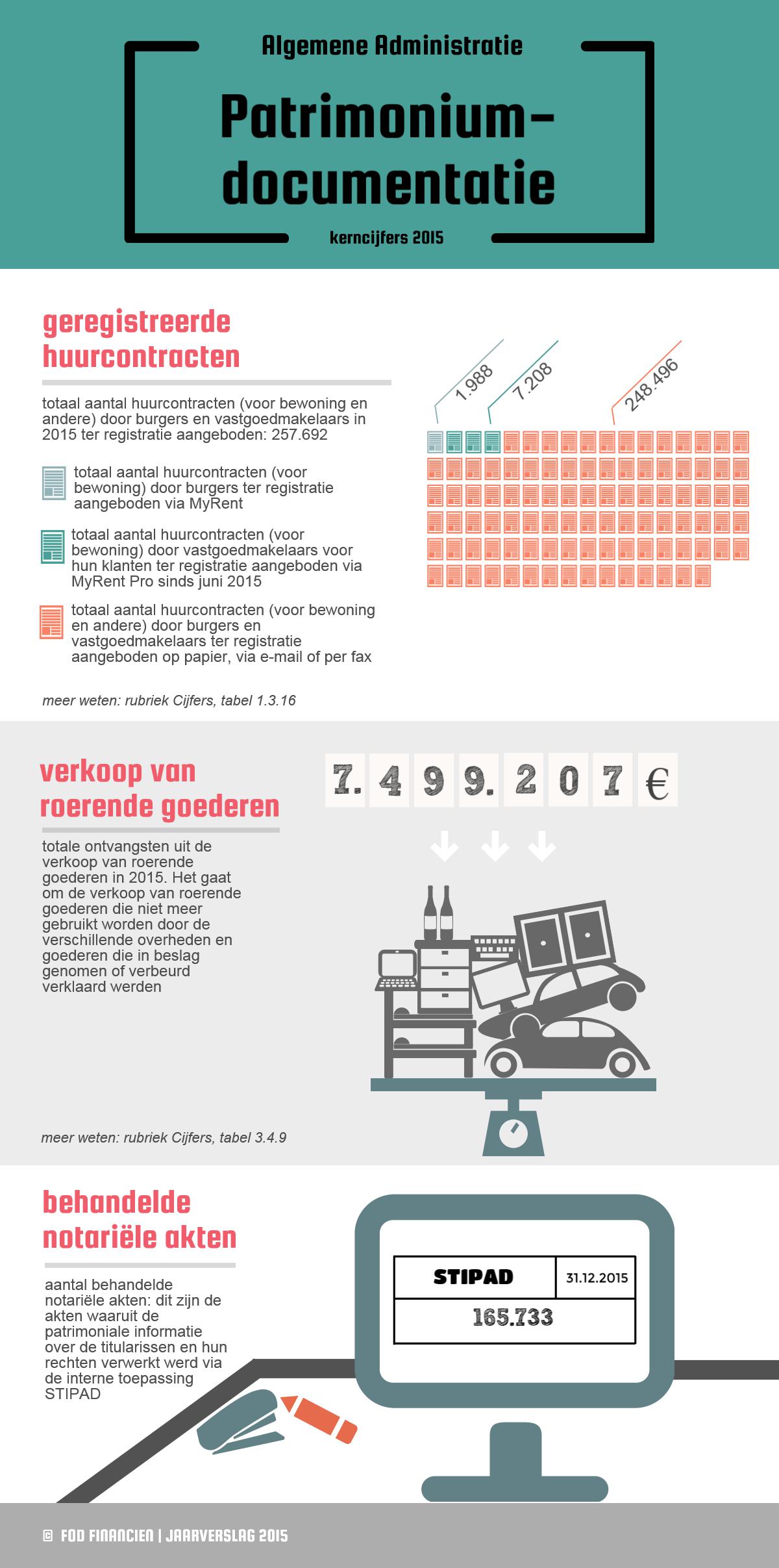

- Patrimoniumdocumentatie, die door het bijhouden van de gegevens over het onroerend patrimonium de rechtszekerheid rond het juridisch verkeer van goederen waarborgt, zette in op de verbetering van de prestaties van haar interne toepassing STIPAD die alle documentatie over hypotheken, registratie en kadaster integreert. Ook de e-service MyRent Pro, die vastgoedmakelaars de mogelijkheid biedt huurovereenkomsten te laten registreren, werd ingevoerd.

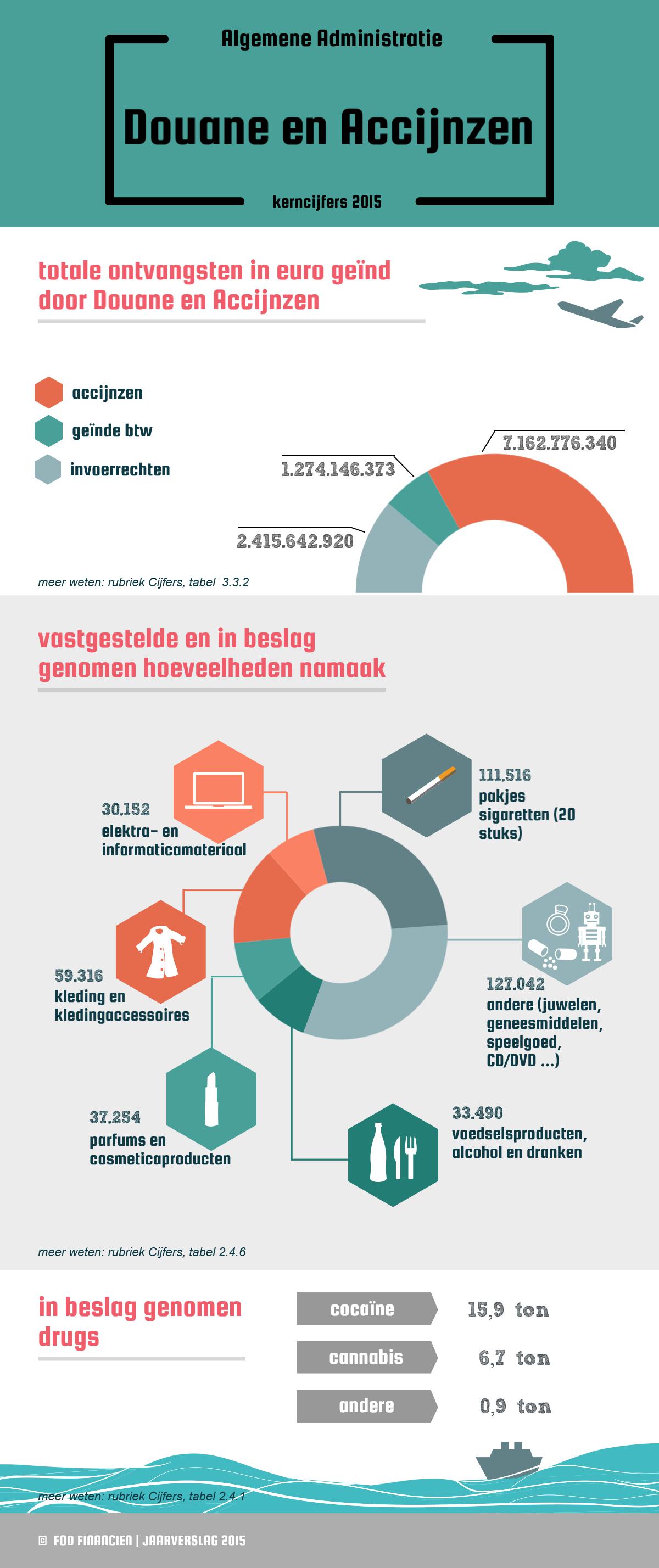

- Douane en Accijnzen, die toezicht uitoefent op het internationale handelsverkeer en zo bijdraagt tot de ordening van de markt en de economische veiligheid, de bescherming van de volksgezondheid en het leefmilieu en de veiligheid van personen en goederen, nam aanzienlijke hoeveelheden drugs en namaak in beslag en stelde 100 miljoen euro aan ontdoken rechten vast. Dankzij een speciaal veiligheidsbudget kreeg de Douane de kans om haar scanners te laten nakijken en te verbeteren.

De stafdiensten van de FOD Financiën ondersteunen algemene administraties en ontwikkelen ook nieuwe initiatieven:

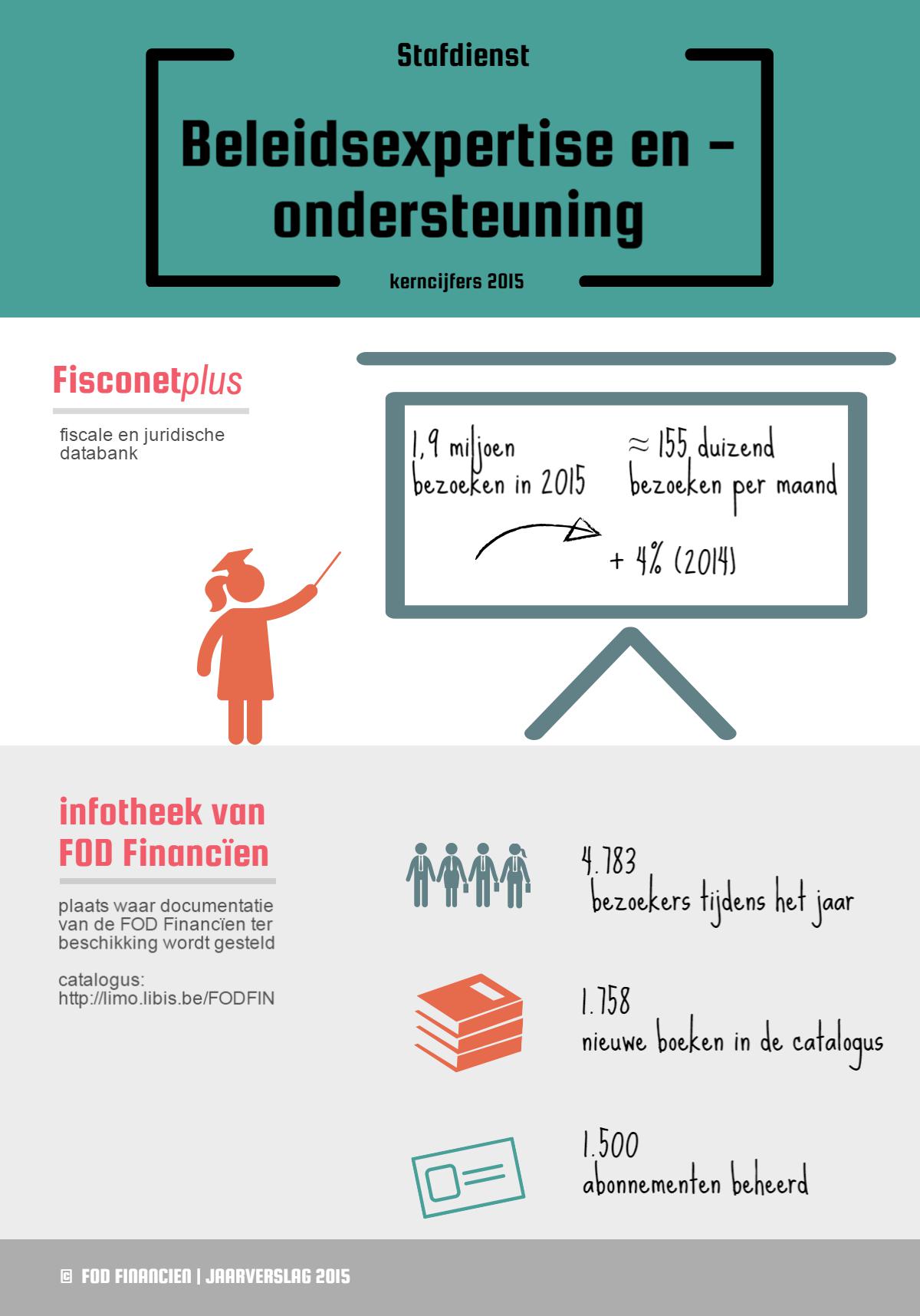

- De Stafdienst Beleidsexpertise en -ondersteuning boog zich over de bijzondere financieringswet en de tax shift.

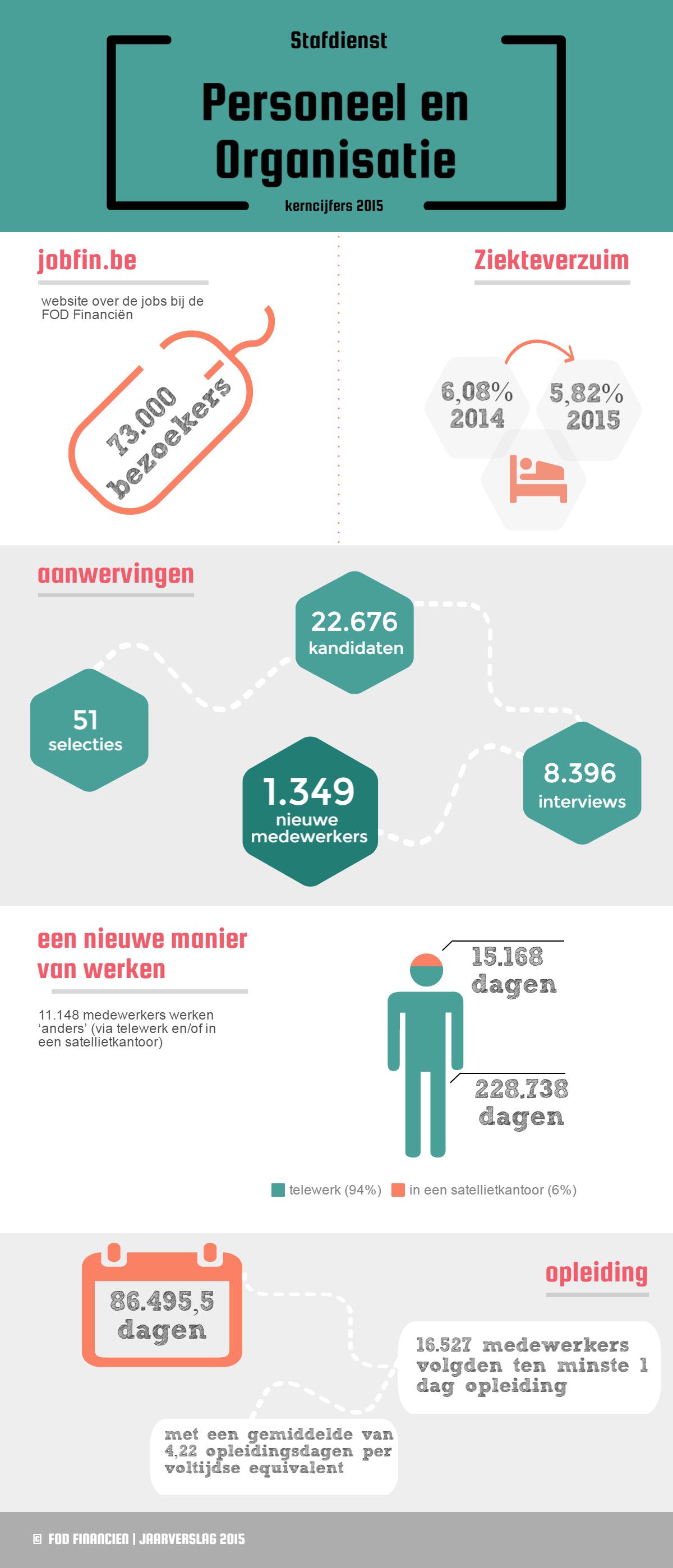

- De Stafdienst Personeel en Organisatie werkte vooral rond het welzijn van de medewerkers en aan de ontwikkeling van tools voor een goed HR-beheer. Ook de website www.jobfin.be werd aantrekkelijker om gemakkelijker nieuwe talenten te kunnen aantrekken.

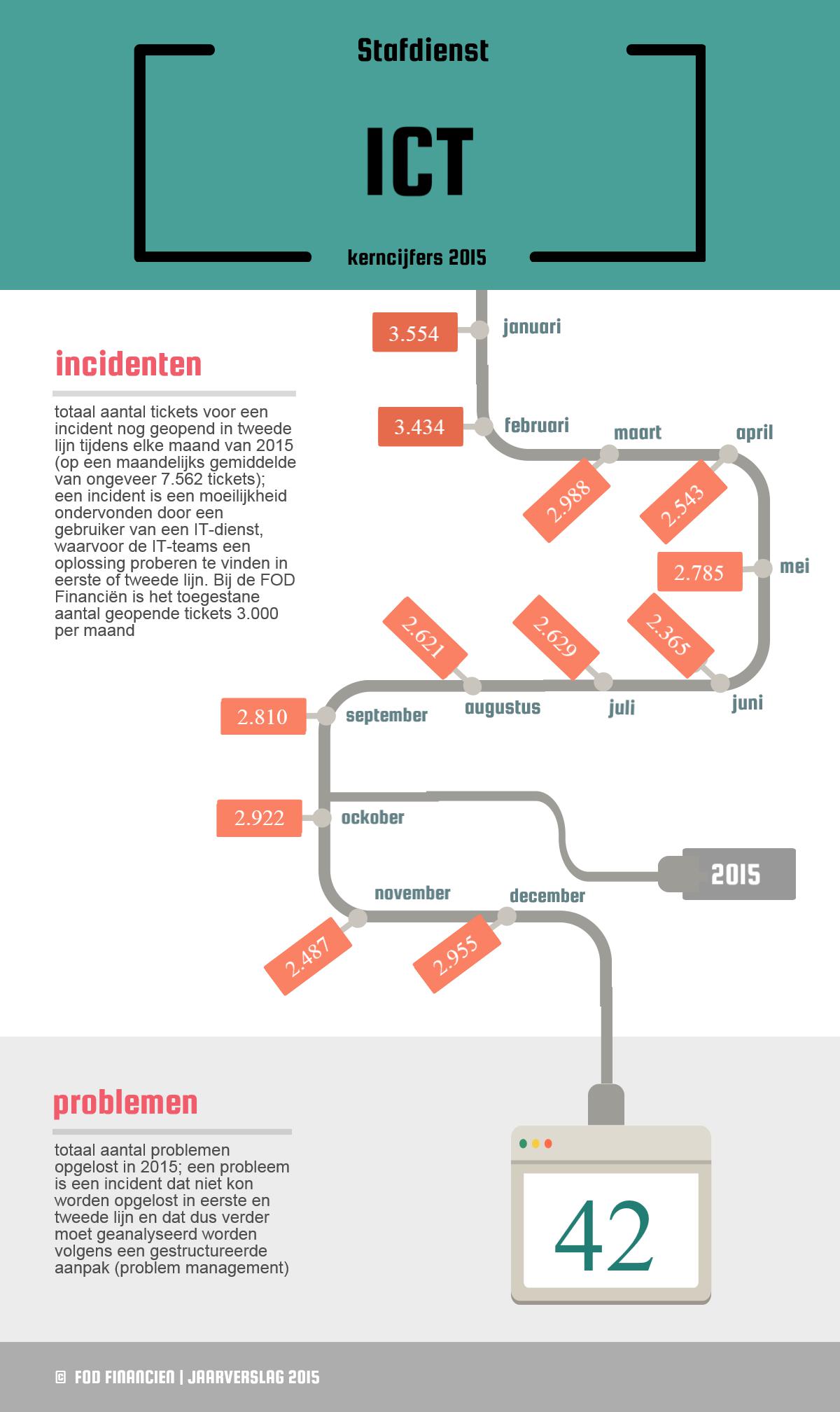

- De Stafdienst ICT zette nieuwe processen op om de dienstverlening voor interne en externe gebruikers van onze dienstverlening te verhogen en maakte werk van de uitvoering van de aanbevelingen van de ICT-audit.

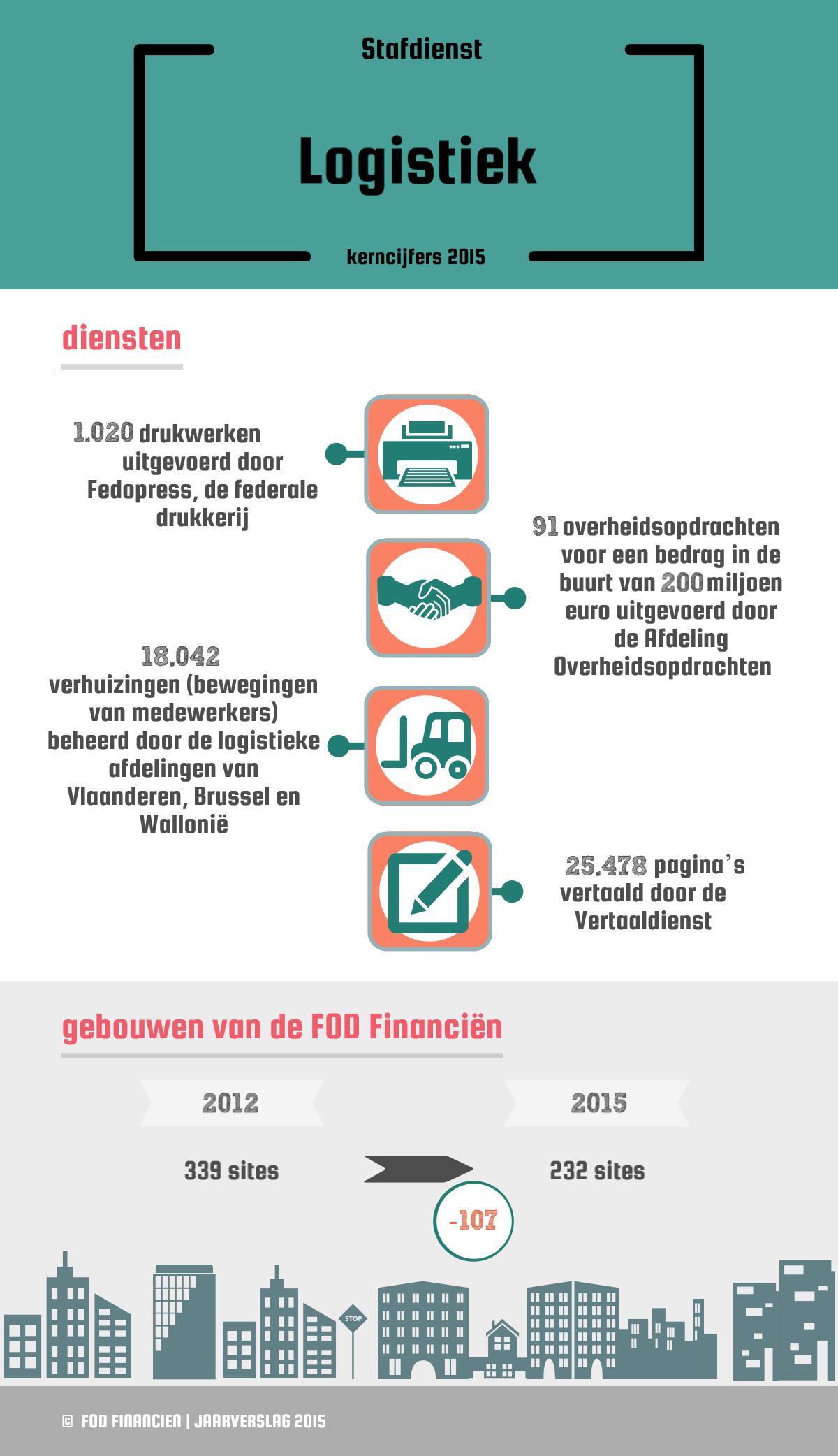

- De Stafdienst Logistiek concentreerde zich vooral op de ondersteuning bij de verhuizingen die samenhangen met de reorganisatie en de centralisatie van vele diensten.

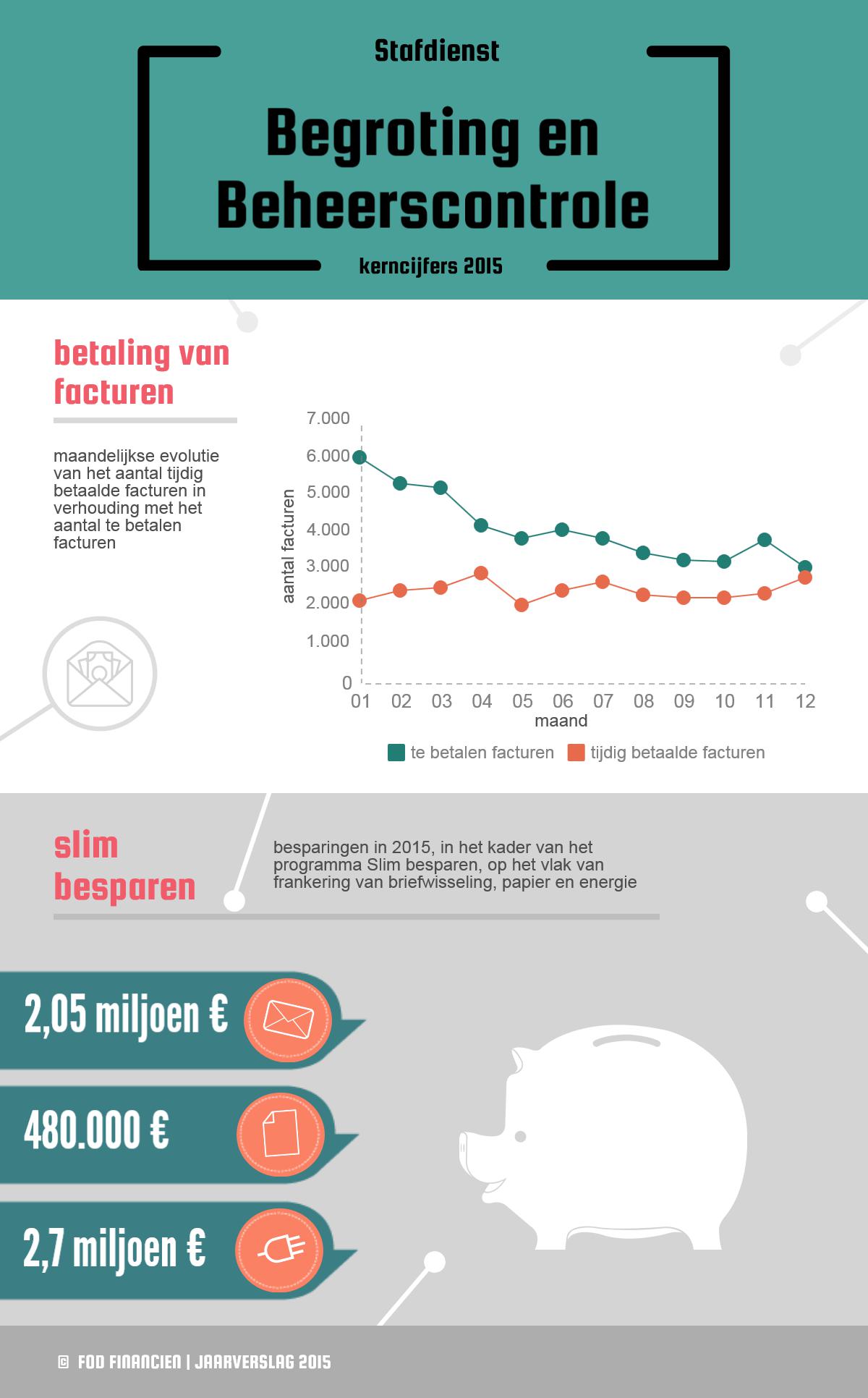

- De Stafdienst Begroting en Beheerscontrole volgde van nabij alle projecten op rond de besparingsplannen van 5 % op bepaalde uitgaven.

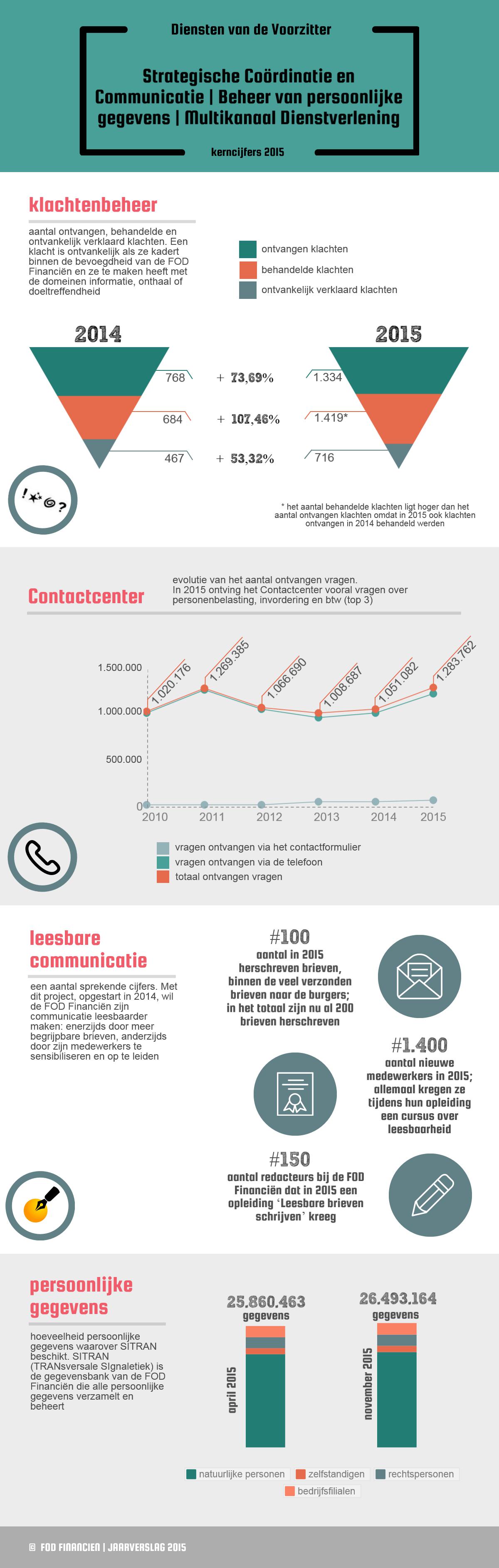

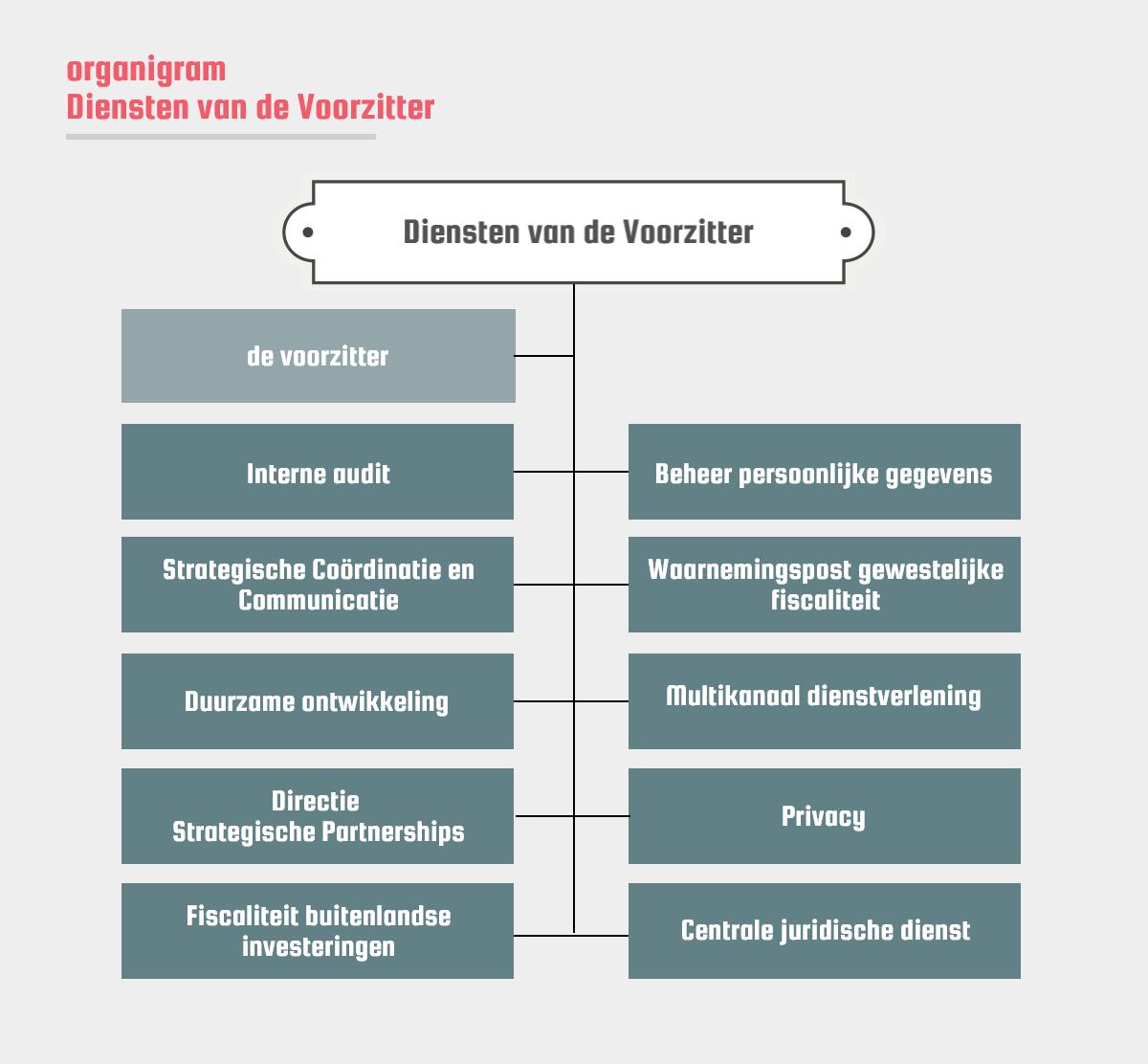

- De Diensten van de Voorzitter bereiden onze interne audit voor op de overgang naar de auditdienst van de federale overheid, sloegen met de communicatiedienst de weg in van de sociale media, ontwikkelden nieuwe strategische partnerschappen en werkten acties uit rond het maatschappelijk verantwoordelijkheidsplan van de FOD Financiën .

Ons departement is eveneens en hoofdzakelijk een organisatie van cijfers! Zoals ieder jaar vindt u deze cijferresultaten in tabelvorm terug in de rubriek Cijfers. Bovendien vindt u op de pagina’s van onze verschillende entiteiten een overzicht van hun kerncijfers.

Tenslotte stelt onze federale overheidsdienst ook talrijke wetteksten op. U vindt hiervan een overzicht terug in de rubriek Reglementering.

Hans D’Hondt

Voorzitter van het Directiecomité

FOD Financiën

Beheer

Budget

Werkingsbudget FOD Financiën 2015 (in duizend euro)

Werkingsbudget FOD Financiën 2015 (in duizend euro)

| Vastleggingskredieten | Vastgelegde verbintenissen | Vereffeningskredieten | Gerealiseerde betalingen | |

|---|---|---|---|---|

| Personeelskosten | 1.260.808 | 1.227.004 | 1.260.802 | 1.226.201 |

| Algemene werkings- en investeringsuitgaven | 132.148 | 122.342 | 122.203 | 109.317 |

| ICT werkings- en investeringsuitgaven | 89.227 | 87.128 | 92.577 | 79.925 |

| Specifieke werkingskosten | 89.165 | 86.276 | 89.882 | 79.541 |

| Voorschotten op alimentatievorderingen | 26.380 | 26.380 | 26.380 | 26.222 |

| Fedorest | 32.128 | 32.128 | 32.128 | 32.128 |

| Shape | 5.568 | 5.419 | 6.977 | 4.775 |

| Beleidsorganen | 4.463 | 3.890 | 4.474 | 3.806 |

| Internationale financiële betrekkingen | 100 | 4 | 100 | 4 |

| Andere | 272.513 | 269.275 | 237.418 | 225.846 |

| Totaal | 1.912.500 | 1.859.848 | 1.872.941 | 1.787.766 |

Commentaren

De omzendbrief van begrotingsbehoedzaamheid 2015 heeft een beperking van de uitgaven opgelegd tot die uitgaven die worden beschouwd als

niet-samendrukbaar, d.w.z. de uitgaven waarvan de niet-uitvoering de werking van de Staat ernstig in het gedrang zou brengen. Die laatste heeft ook nieuwe richtlijnen opgelegd over de goedkeuring van de overheidsopdrachten, subsidies en contracten.

Deze tabel is een weergave van de initiële kredieten verminderd met de opgelegde blokkeringen. De kredieten met betrekking tot de volgende dossiers werden buiten beschouwing gelaten:

- plan voor steun aan Griekenland goedgekeurd door de Eurogroep

- Belgische SMP-bijdrage

- bijdrage aan de PRGT-subsidy account van het IMF

- Afrikaans Fonds

- inschrijving van België bij het IMF

Ontvangsten door de FOD Financiën 2015 (in duizend euro)

Ontvangsten door de FOD Financiën 2015 (in duizend euro)

| Fiscale ontvangsten | Inkomstenbelastingen | 58.526.345 |

|---|---|---|

| Btw, diverse rechten en taksen | 33.837.846 | |

| Andere indirecte belastingen | 231.380 | |

| Met de inkomstenbelastingen gelijkgestelde belastingen | 350.340 | |

| Andere directe belastingen | 321.563 | |

| Douanerechten | 2.415.643 | |

| Accijnzen | 8.248.215 | |

| Totaal | 103.931.332 | |

| Niet-fiscale ontvangsten | Directe belastingen | 44.996 |

| Indirecte belastingen (btw en registratie) | 531.246 | |

| Indirecte belastingen (Kadaster) | 8.599 | |

| Douane en Accijnzen | 14.575 | |

| Thesaurie | 2.715.938 | |

| Rijksschuld | 1.352.733 | |

| Totaal | 4.668.087 | |

| Algemeen totaal | 108.599.419 | |

Van de ontvangsten die de FOD Financiën int voor de Belgische federale overheid, is een gedeelte bestemd voor de financiering van andere overheden zoals de Europese Unie, de gemeenschappen en gewesten, de Sociale Zekerheid, de gemeenten en provincies ... (zie tabel 'Geaffecteerde ontvangsten bestemd voor de financiering van andere overheden 2015'). De overdracht van die 'geaffecteerde ontvangsten' gebeurt in het kader van de bijzondere financieringswet.

Wat er na de 'affectaties' overblijft, zijn de Rijksmiddelen die elk jaar door het Belgisch Parlement moeten worden goedgekeurd. Het grootste gedeelde hiervan zijn de zgn. 'primaire behoeften' die worden opgedeeld in:

- dotaties

- de Cel Gezagsdepartementen (waaronder de FOD Justitie, de FOD Buitenlandse Zaken, Buitenlandse Handel en Ontwikkelingssamenwerking, de FOD Financiën (zie tabel 'Werkingsbudget FOD Financiën 2015'), Defensie en de Federale politie)

- de Sociale Cel (waaronder de Pensioenen en Middenstand, en de FOD Sociale Zekerheid)

- de Economische Cel (waaronder de FOD Mobiliteit en Vervoer)

Daarnaast moet en ook de jaarlijkse toename van de staatsschuld en de rentelast op die schuld gefinancierd worden.

Geaffecteerde ontvangsten bestemd voor de financiering van andere overheden 2015 (in duizend euro)

Geaffecteerde ontvangsten bestemd voor de financiering van andere overheden 2015 (in duizend euro)

| Financiering andere overheden (in duizend euro) | ||

|---|---|---|

| Europese Unie | 2.927.483 | |

| Gemeenschappen | Vlaamse Gemeenschap | 13.443.243 |

| Franse Gemeenschap | 8.832.154 | |

| Duitstalige Gemeenschap | 142.693 | |

| Gewesten | Vlaams Gewest | 8.645.316 |

| Waalst Gewest | 7.098.268 | |

| Brussels Hoofdstedelijk Gewest | 3.270.588 | |

| Gemeenschapscommissies | Vlaamse Gemeenschapscommissie | 15.307 |

| Franse Gemeenschapscommissie | 61.086 | |

| Gemeenten van het Brussels Hoofdstedelijk Gewest | 35.902 | |

| Provincies | 558.841 | |

| Agglomeraties | 157.921 | |

| Gemeenten | 4.266.188 | |

| Sociale Zekerheid | 9.823.256 | |

| CREG | 151.983 | |

| Politiezones | 150.435 | |

| Rampenfonds | 11.860 | |

| Effectisering | 12.635 | |

| Fonds propere voertuigen | 0 | |

| APETRA (Petroleumagentschap) | 31.173 | |

| Totaal | 59.636.332 | |

Highlights

Algemene Administratie van de Bijzondere Belastinginspectie

Initiatieven in de strijd tegen de fraude

Door nieuwe werkprocessen ging in 2015 bijzondere aandacht naar de toepassing van de constant evoluerende procedures en naar de doeltreffendheid van de onderzoeken. De focus werd vooral gericht op de kernopdrachten en de geïntegreerde aanpak tussen de inspectiediensten en de ondersteuningscellen ICT, douane en accijnzen, geschillen en invordering (die bestaan binnen elke gewestelijke directie van de Algemene Administratie van de Bijzondere Belastinginspectie [AABBI]). Zoals dat het geval is voor de organisator van een fraudesysteem vergt de strijd tegen de fraude een multidisciplinaire aanpak door meerdere specialisten in te zetten over de gehele duur van de onderzoeken.

De AABBI moet zich eveneens aanpassen aan en anticiperen op nieuwe fraudestromen. In 2015 plande men verschillende nieuwe initieatieven, rekening houdend met de budgettaire context en de hogere verwachtingen van de regering en de burgers :

- Enerzijds werden thematische en sectoriële acties maar ook fraudezaken toevertrouwd in het kader van actieplannen van de regering rond fraudebestrijding ontwikkeld (bv. de fictieve winstoververhevelingen naar het buitenland).

- Anderzijds werden ook initiatieven genomen (bv. aanwenden van protocols, effectieve toepassing van nieuwe reglementeringen) om de samenwerking van de AABBI met de onderscheiden actoren in de strijd tegen de fraude te optimaliseren, zowel op nationaal (FOD Economie, FOD Sociale Zekerheid, Justitie …) als op internationaal vlak (Benelux, EU, Eurofisc, Organisatie voor Economische Samenwerking en Ontwikkeling, Intra European Organisation of Tax Administration ...).

De AABBI heeft zich ingezet voor de fiscale transparantie, o.m. via de bankonder-zoeken, de publicatie van rulings, de uitgebreide uitwisseling van geautomati-seerde gegevens (volgens de internationale standdaardnormen). Concreet werden werkprocessen en nieuwe werkprocedures ingesteld binnen de AABBI om al deze nieuwe informatie te beheren.

Budgettaire investering

Voor de strijd tegen de fiscale fraude werden in 2015 bijkomende middelen ingezet. Meer bepaald heeft de Ministerraad van 3 april 2015, in het kader van de begrotingscontrole, beslist om bijkomende middelen ter beschikking te stellen om, specifiek voor de AABBI, bijna honderd medewerkers van niveau A (economisten, juristen en dataminers) aan te trekken (lees het interview). Ze werden aangeworven en zijn geleidelijk in dienst getreden in de loop van het laatste kwartaal 2015. Zo is het aantal medewerkers van de AABBI in 2015 met 15 % gestegen. De vorming en integratie van deze nieuwkomers in de teams is één van de prioriteiten om de strijd tegen de fiscale fraude te verbeteren en te intensifiëren.

De regering heeft ook bijkomende middelen uitgetrokken om informaticatoepassingen (e-audit en datawarehouse) en nieuwe opsporingstech-nieken via pro-actieve risicoanalyse inzake btw en inkomstenbelastingen (datamining en Belgian Internet Service Center of BISC) te ontwikkelen.

Binnen de AABBI verleent het BISC operationele steun aan de inspectiediensten van de AABBI bij de analyse van fraudetypologieën d.m.v. specifieke opsporingstechnieken op het internet en analyse van gegevens.

Het toenemend belang van de digitale economie en deeleconomie, de ermee verbonden risico’s van fiscale fraude en de ervaring van het BISC terzake tonen aan dat het rendement van de gedane investeringen groot is. Er werden tot nu toe al successen geboekt in de strijd tegen de fraude via deelplatformen alsook door verkopen via het internet.

Verhoging van het effectief door de aanwerving van 94 medewerkers

Projectcategorie: human resources.

Beschrijving en doel van het project: aanwerving van 94 nieuwe medewerkers (juristen, economisten en dataminers) ter versterking van de Algemene Administratie van de Bijzondere Belastinginspectie (AABBI). De komst van deze nieuwe medewerkers moet tijdens het eerste jaar van hun aanwerving een meeropbrengst helpen genereren van 100 miljoen euro. Deze nieuwe medewerkers werden verdeeld over de verschillende gewestelijke directies. Om de realiteit op het terrein en de meerwaarde van deze aanwerving beter weer te geven, focust de voorstelling van dit project op één directie: de Gewestelijke Directie Antwerpen die 20 nieuwe medewerkers ontving.

Vooruitgang van het project: 95 %. Op 31 december 2015 waren 14 van de 94 nieuwe medewerkers nog niet begonnen bij de FOD Financiën door een opzegtermijn bij hun vorige werkgever.

Interne en externe partners:

- intern: Stafdienst Personeel en Organisatie.

- extern: Selor voor de selectieprocedure.

Betrokken doelgroepen: Algemene Administratie van de Bijzondere Belastinginspectie en bij uitbreiding de belastingfraudeurs.

1 kerncijfer: 100 miljoen euro extra geschatte belastingopbrengsten.

Kunt de situatie voor en na het project beschrijven?

Jan Helsen: Voor het aanwervingsproject was de Gewestelijke Directie Antwerpen onderbemand. De werking van sommige diensten, waaronder de taxatieteams, kwam in het gedrang door een gebrek aan personeel. Rekening houdend met de hoge gemiddelde leeftijd van de medewerkers beschouwden we deze toestand als alarmerend. Er waren te weinig medewerkers beschikbaar om nieuwe projecten op te starten. We merkten daarbij op dat de medewerkers van Financiën niet geïnteresseerd zijn voor een overplaatsing naar de AABBI via interne mobiliteit. Misschien valt dat te verklaren doordat de AABBI minder standplaatsen heeft en de premie die we vroeger kregen er niet meer is of wordt belast en beperkt in de tijd (max 10 jaar). Er is nochtans weinig verloop. Dus is het misschien ook een geval van ‘onbekend is onbemind’. De aanwerving van de 20 nieuwe medewerkers via Selor, zal het ons alvast mogelijk maken om de werking van de Gewestelijke Directie Antwerpen te verzekeren. De nieuwe medewerkers komen niets te vroeg om een degelijke kennisoverdracht senior-junior mogelijk te maken.

Wat zijn de belangrijkste succesfactoren van het project?

Jan Helsen: De nieuwe medewerkers moeten goed worden opgevangen. Daarmee bedoelen we dat ze de nodige opleidingen moeten krijgen om hun technische kennis op te bouwen, zoals opleidingen rond onder andere internationale samenwerking, witwaspraktijken, btw-carrousels, vennootschapsbelasting en samenwerking met justitie. Het zijn juristen, economisten en dataminers. Sommige van de nieuwe medewerkers hebben al wat ervaring of kennis van fiscaliteit maar voor de meesten is het de eerste keer dat ze met fiscaliteit in aanraking komen. Naast opleidingen is het volgens mij noodzakelijk dat we onze nieuwe medewerkers de mogelijkheid geven om binnen de AABBI carrière te maken. Ze moeten zich ook goed voelen in hun job. We moeten er dus alles voor doen om ze zo vlug mogelijk te integreren in de groep. Zeker met jobhopping1 in het achterhoofd, de nieuwe tendens op de arbeidsmarkt.

Wat zijn de verwachte resultaten?

Jan Helsen: De bedoeling is dat de AABBI dankzij de nieuwe medewerkers een meeropbrengst realiseert. Men mag ervan uitgaan dat elke nieuwe medewerker na verloop van tijd een meervoud van zijn personeelskost zal opbrengen. De extra belastingopbrengst die ze moeten helpen realiseren tijdens het eerste jaar van hun aanwerving werd begroot op 100 miljoen euro, waarvan het merendeel moet komen van de spontane melding door de belastingplichtigen van niet tijdig aangegeven inkomsten. We moeten wel realistisch blijven en beseffen dat de nieuwe medewerkers niet onmiddellijk productief zijn, met uitzondering van diegenen die al de nodige kennis en ervaring hebben. Dat ze verspreid zijn aangeworven vanaf augustus tot eind 2015 en begin 2016 draagt daar ook toe bij. Toch is de AABBI erin geslaagd om een groot deel van de vooropgestelde opbrengsten binnen te halen. We kunnen stellen dat het ongeveer tussen de twee en drie jaar duurt vooraleer nieuwe medewerkers rendabel zijn en het niveau behalen van hun collega’s. Naast die spontane meldingen door belastingplichtigen moet de AABBI uiteraard fraude voorkomen en in de kiem smoren. Elk jaar worden door de AABBI nieuwe fraudesystemen ontdekt. De enige manier om die het hoofd te blijven bieden, is blijven investeren in de continue opleiding van medewerkers.

Wat is de impact voor de partners en de burgers?

Jan Helsen: De impact voor de partners (het openbaar ministerie, de sociale inspectie, de regionale belastingdiensten …) en burgers is een meer rechtvaardige inning van de belastingen. Fraudebestrijding resulteert niet alleen in hogere belastingopbrengsten. Het werkt ook ontradend bij het opzetten van frauduleuze constructies.

Wat zijn de voordelen voor de organisatie op lange termijn?

Jan Helsen: Op langere termijn zorgen we ervoor dat de werking van de AABBI, en daarmee verbonden de fraudebestrijding, verzekerd wordt. We mogen daarbij niet achterblijven op onze buurlanden. We hebben regelmatig contact met de fraudebestrijders van onze buurlanden en stellen vast dat we nog wat kunnen leren op vlak van gebruik van middelen en organisatie. Gelukkig is dit geen éénrichtingsverkeer. Zij leren ook van ons. Elke samenkomst mondt steevast uit in een win-win situatie. Fraudebestrijding staat bovendien hoog in het vaandel bij elke regering doordat de druk van internationale instanties (G8, G20, Organisatie voor Economische Samenwerking en Ontwikkeling, EU) steeds groter wordt om werk te maken van een degelijke fraudebestrijding. Ook de gegevensstroom die moet verwerkt worden wordt steeds omvangrijker. Denk maar aan de automatische uitwisseling van financiële en fiscale gegevens tussen de landen. Daarom is het belangrijk dat we het aantal medewerkers van de AABBI op peil houden.

1Job-hopping: de tendens om regelmatig van werkgever te veranderen.

Algemene Administratie van de Douane en Accijnzen

Nieuwe scanners

Met een speciaal veiligheidsbudget dat haar in 2015 ter beschikking werd gesteld (interview lezen), lanceerde de Algemene Administratie van de Douane en Accijnzen (AAD&A) verschillende overheidsopdrachten die in 2016 zullen worden uitgevoerd:

- de verouderde vaste scanners in Antwerpen en Zeebrugge zullen een grondige upgrade ondergaan

- de luchthavens van Zaventem, Gosselies en Bierset zullen elk een extra bagagescanner krijgen

- een nieuwe mobiele scanner, type backscatter, zal opereren vanuit de luchthaven van Zaventem. Dit specifieke systeem, waarbij de straling wordt weerkaatst door het gescande voorwerp, laat toe om op korte tijd een groot aantal voorwerpen te scannen (bv. containers en laadruimtes van vliegtuigen).

Daarnaast zal op de nieuwe containerterminal ‘MPET’ in Antwerpen-Linkeroever nieuwe meetapparatuur op ioniserende straling worden geïnstalleerd in het kader van het Megaports Initiative (MPI). Dit is een Amerikaans initiatief waarbij wereldhavens worden voorzien van meetapparatuur voor inspecties op smokkel van radioactief of nucleair materiaal. In het verleden installeerde de AAD&A al dergelijke meetpoorten in Antwerpen, Zeebrugge, Meerhout en Willebroek. Op 31 december 2015, telden alle Belgische havens er samen 54.

Een succesvol jaar voor de opsporingsdiensten van de Douane

De Administratie Onderzoek & Opsporing (O&O) stelde in 2015 een recordbedrag van 134,8 miljoen euro aan ontdoken rechten vast (douane- en accijnsrechten, btw, etc.).

Daarenboven werden er in 2015 grote hoeveelheden drugs, sigaretten, namaak en wapens in beslag genomen. Deze domeinen zijn gekende financieringsbronnen voor criminele en terroristische organisaties.

Te land

Tijdens een gerichte actie nam Team O&O Bergen in nauwe samenwerking met de collega’s van de Administratie Toezicht Controle & Vaststellingen (TCV) (scanteam, hondenteam, mobiel team) 6,2 ton cannabishars in beslag. De cannabishars bevond zich in een lichte vrachtauto afkomstig uit Frankrijk.

Ter zee

Door een goed gebruik van inlichtingen en manifestscreening kon Team O&O Antwerpen in totaal 15,7 ton cocaïne tegenhouden in de Haven van Antwerpen aan de EU-buitengrens.

In samenwerking met de Franse collega’s onderschepten de Belgische douanediensten in juni, juli en augustus 2015 in totaal 1,6 ton cocaïne (respectievelijk 486 kg, 535 kg en 536 kg cocaïne) in de haven van Antwerpen. De drugs zaten in containers afkomstig uit Zuid-Amerika. De straatwaarde van de drugs werd geraamd op 62 miljoen euro.

In de lucht

Team O&O Zaventem onderschepte twee – voor luchtvracht – grote partijen cocaïne van telkens meer dan 50 kg op de luchthaven Zaventem. De drugs zaten onder andere verstopt in de dubbele wand van een bagagecontainer die aangekomen was met een lijnvlucht vanuit de Dominicaanse Republiek.

Team O&O Bierset toonde haar expertise in de nieuwe psychotrope stoffen. Dat zijn, synthetische drugs die een zeer hoge werking hebben in lage dosissen en profiteren van de anonieme handel via internet en verzending in (post)pakketten.

Naast drugs namen de Teams O&O Zaventem en Bierset in 2015 om en bij de 290.000 stuks namaakartikelen in beslag. Op Zaventem kon het team onder andere 134 kg namaakgeneesmiddelen tegenhouden. Kleding, juwelen, parfums, cosmetica en audio-en videoapparatuur blijven ook in 2015 de populairste illegaal ingevoerde namaakproducten.

Op de luchthaven van Oostende voerde Team O&O Brugge in samenwerking met het backscatterteam van TCV Antwerpen intensieve controles uit op vrachtvliegtuigen met bestemming Libië. Ze zochten daarbij naar wapens en springstoffen. Een verdachte zending werd tegengehouden. Het bleek ontmijningsmateriaal te zijn.

Strijd tegen de fiscale fraude

De onderzoeken in het kader van de strijd tegen de fiscale fraude leverden in 2015 recordresultaten op. De Teams O&O stelden samen zo’n 134,8 miljoen euro aan ontdoken rechten vast (douane- en accijnsrechten, btw, etc.). De sancties (boetes) zijn hier niet meegerekend. Deze kunnen oplopen tot 5 à 10 maal het bedrag van de ontdoken rechten.

Een aantal grote vaststellingen inzake accijnzen (bier, sigaretten en tabak) en douane (commerciële fraude, waaronder ‘verkeerde benaming van goederen’ en misbruik van de‘regeling 42’) zorgen voor een uitzonderlijk hoog jaarcijfer (t.o.v. 67.941.304 euro in 2014 en 79.383.691 euro in 2013).

Met 265,7 miljoen onderschepte smokkelsigaretten, 3,7 ton rooktabak en 4,7 ton waterpijptabak, blijven smokkelsigaretten uit China, al dan niet namaak, een zorgwekkend fenomeen. Ook binnenlands werden bij een recordvangst door Team O&O Bergen 70 miljoen illegale sigaretten in beslag genomen.

Daarnaast was alcoholfraude, waaronder misbruik van de accijnsschorsingsregeling, door in België gevestigde bedrijven gericht op de Britse markt goed voor 40 miljoen euro aan ontdoken rechten.

Anti-dumpingrechten op laagwaardige goederen die de concurrentie van EU-bedrijven bedreigen, met name in de sector van fotovoltaïsche zonnepannelen, vormden een belangrijk aandeel in de fraude met eigen middelen van de EU.

Beheer van de scanners

Projectcategorie: controle en veiligheid.

Beschrijving en doel van het project: dankzij een budget dat speciaal aan de douane is toegekend om de veiligheid op strategische plaatsen te versterken, heeft de Algemene Administratie van de Douane en Accijnzen (AAD&A) besloten te investeren in de upgrade van haar verouderde scanners en de aankoop van nieuwe scanners. Doel: een grotere doeltreffendheid van de controles zonder de goederenstroom te belemmeren.

Vooruitgang van het project: 50 %.De AAD&A heeft in 2015 de verschillende overheidsopdrachten gelanceerd, die worden uitgevoerd in 2016.

Interne en externe partners:

- interne partners: in het bijzonder de Stafdienst Logistiek, de Stafdienst Budget en Beheerscontrole en ICT.

- externe partners: OLAF (Europees Bureau voor Fraudebestrijding), andere rechtshandhavingsinstanties (federale politie…) en de economische operatoren.

Betrokken doelgroepen: de economische operatoren en de burgers.

1 kerncijfer: ongeveer 13 miljoen euro budget voor de douaneveiligheid.

Kunt u de situatie voor en na het project beschrijven?

Ann Elias: De bestaande vaste scanapparatuur is sterk verouderd en niet meer performant. Bovendien ontbreekt het de douane op bepaalde strategische plaatsen aan voldoende geschikte scanapparatuur.

In 2015 werden in het kader van het project ‘Scanners en Megaports’ verschillende overheidsopdrachten gelanceerd die zich in 2016 in uitvoeringsfase bevinden.

De eerste fase van het project heeft een grondige upgrade van de vaste scanners van de havens van Antwerpen en Zeebrugge als voorwerp, met de bedoeling om de komende 10 jaar over performante scanapparatuur te beschikken.

In een tweede fase van het project wordt bijkomende scanapparatuur aangekocht : de luchthavens van Zaventem, Gosselies en Bierset worden uitgerust met een nieuwe bagagescanner. Op de luchthaven van Zaventem komt eveneens een backscatter, een mobiel toestel waarmee een groot aantal voorwerpen in een korte tijd kunnen worden geïnspecteerd en voorzien van een tool om bagageruimten van vliegtuigen te scannen.

Ten slotte wordt ook geïnvesteerd in het Megaports Project, een Amerikaans initiatief ter bestrijding van het terrorisme en de gevaren van ioniserende straling voor de bevolking via de installatie van meetapparatuur in wereldhavens.

In 2016 zal de huidige controlecapaciteit (al aanwezig in Antwerpen, Zeebrugge, Meerhout en Willebroek) worden uitgebreid naar andere terminals en wordt eveneens het IT-materiaal (servers, workstations, software) vernieuwd.

Welke zijn de belangrijkste factoren die het project doen slagen?

Ann Elias: Het ter beschikking gesteld budget van ongeveer 13 miljoen euro is ongetwijfeld één van de belangrijkste factoren. Verder is een goede samenwerking met de stafdiensten, in het bijzonder Logistiek, Budget en Beheerscontrole en ICT voor de voorbereiding en uitvoering van een dergelijk project, cruciaal. Ook de samenwerking met de economische operatoren en de externe instanties, zoals het OLAF (Europees Bureau voor Fraudebestrijding) en de federale politie, is essentieel voor het slagen van het project.

Wat zijn de verwachte resultaten?

Ann Elias: Het project heeft een dubbele doelstelling:

- Het moet de douane in staat stellen om haar fiscale en niet fiscale taken optimaal te vervullen. Dat wil zeggen dat goederen gecontroleerd moeten worden om rechten en verschuldigde belastingen te kunnen innen en de veiligheid te waarborgen.

- Het moet doeltreffende controles uitvoeren waarbij een vlot goederenverkeer wordt gewaarborgd en de operationele kosten worden verlaagd ten voordele van de economische actoren.

Wat is naast de invloed op de partners, de invloed op de burgers?

Ann Elias: De veiligheid van de burgers wordt rechtstreeks door de kwaliteit van de douanecontroles beïnvloed. Het volstaat om de resultaten van de controles op nagemaakte goederen en drugs te bekijken. Vervolgens dragen de geïnde rechten en belastingen bij tot de goede werking van de Belgische economie (lees artikel en raadpleeg de rubriek Cijfers).

Wat zijn de voordelen voor de organisatie op lange termijn?

Ann Elias: De douane zal over meer doeltreffende controlemiddelen beschikken waardoor ze haar taken efficiënt zal kunnen uitvoeren en waardoor België dankzij een betere en vlotte goederenstroom concurrerend kan blijven in vergelijking met andere Europese landen.

Algemene Administratie van de Fiscaliteit

Start van de nieuwe structuur van AAFisc

De Algemene Administratie van de Fiscaliteit (AAFisc) is begonnen met de reorganisatie van haar diensten en haar taken om op 1 juli 2016 te komen tot een doelgroepgerichte organisatie (particulieren - kleine en middelgrote ondernemingen of KMO’s - grote ondernemingen). Die organisatie is ook gevormd volgens de sleutelactiviteiten: beheer, dienstverlening, controle, geschillen en opsporingen. De eerste twee fases van die reorganisatie hebben plaatsgevonden in 2015.

Op 1 januari 2015 werd het Nationaal Centrum Opsporingen (NCO) opgericht. Dat hergroepeert alle opsporings- en e-auditactiviteiten die uitgevoerd worden op vraag van de administraties en de diensten van de FOD Financiën en op vraag van externe organismen (instellingen waarmee een protocolakkoord werd afgesloten). Het NCO biedt dus ondersteuning door vaststellingen (opsporingsactiviteiten) en digitale onderzoeken (e-audit) te doen. Het doel daarvan is een correcte en rechtvaardige vestiging van belastingen, taksen en voorheffingen die verschuldigd zijn door particulieren, KMO’s en grote ondernemingen.

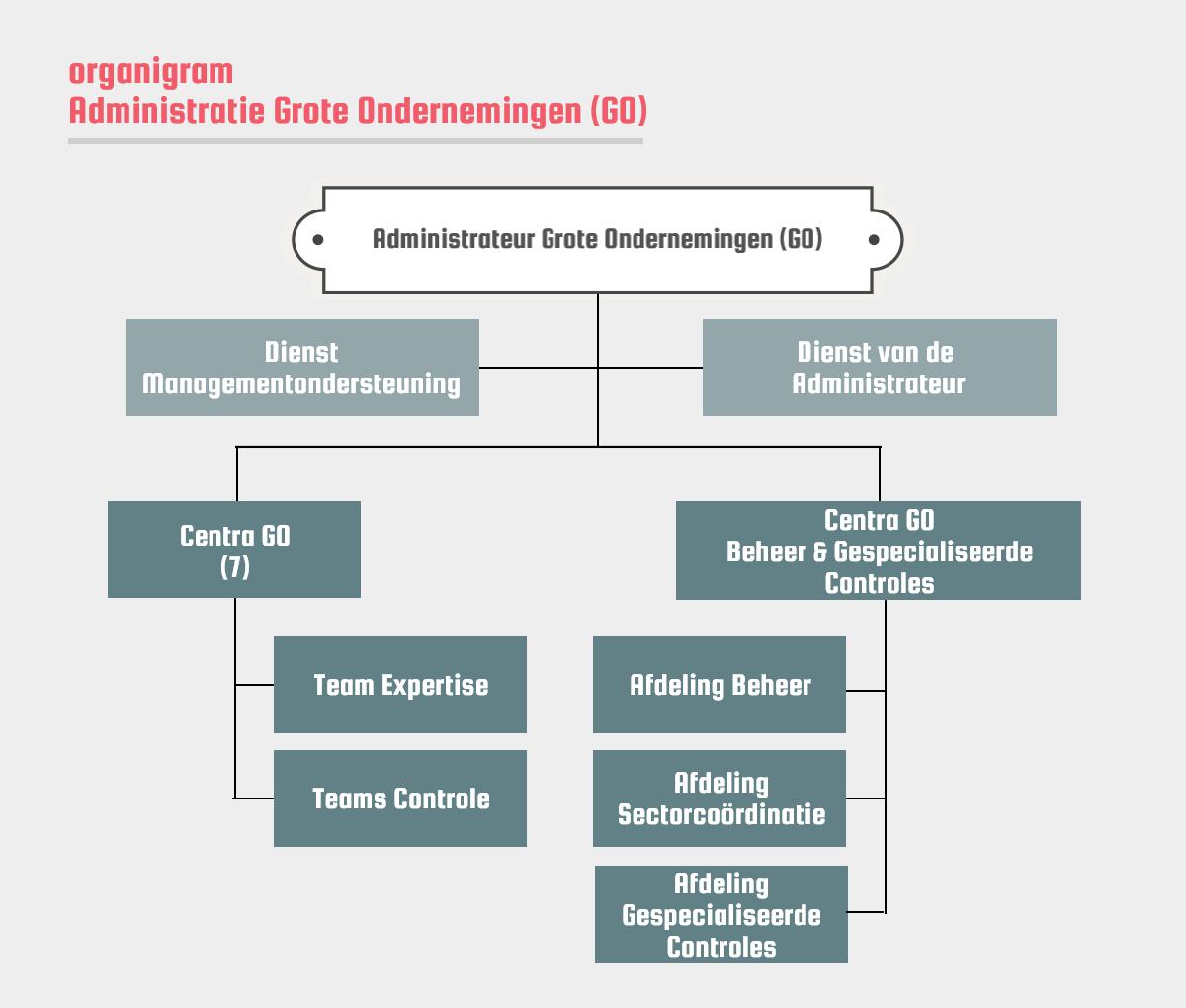

Op 1 juli 2015 heeft AAFisc de Administratie Grote Ondernemingen opgericht met:

- zeven ‘Centra Grote Ondernemingen (GO)’, die instaan voor de controle en de behandeling van de geschillen van grote ondernemingen

- één ‘Centrum GO Beheer en Gespecialiseerde Controles’ met drie afdelingen: Beheer, Gespecialiseerde Controles en Sectorcoördinatie. De Afdeling Gespecialiseerde Controles is bevoegd voor de controle in de specifieke domeinen tax shelter en verrekenprijzen. De Afdeling Sectorcoördinatie biedt de ondernemingen een uniek contactpunt voor al hun fiscale vragen (lees het interview). De Afdeling Beheer zal opgericht worden in 2016 en zal het beheer van de dossiers van grote ondernemingen opnemen, hetgeen momenteel nog door de bestaande diensten (controle vennootschapsbelasting …) verzekerd wordt.

Nieuwe automatische gegevensuitwisselingen met het buitenland

AAFisc zet haar inspanningen voort om ervoor te zorgen dat België zijn internationale engagementen op het vlak van gegevensuitwisseling (en meer specifiek de automatische) kan nakomen. De toepassingen Auto_DT en FATCA, die deze uitwisselingen mogelijk maken, werden in 2015 gelanceerd.

Dankzij Auto_DT vonden in juni 2015 de eerste gegevensuitwisselingen in het kader van artikel 8 van de Europese richtlijn 2011/16/EU met andere lidstaten van de EU plaats.

Met de FATCA-toepassing kan België de aangiften van financiële instellingen ontvangen en die financiële gegevens uitwisselen met de Verenigde Staten. Rekening houdend met de inwerkingtreding op 31 december 2015 van de wet tot regeling van de mededeling van inlichtingen betreffende financiële rekeningen zullen de eerste uitwisselingen plaats kunnen vinden in de loop van 2016.

Ten slotte is AAFisc op basis van het Europese standaardmodel ‘Model Instruction for cross-border rulings and unilateral advance pricing arrangements of the Code of Conduct Group’ gestart met een spontane uitwisseling met de andere lidstaten van grensoverschrijdende voorafgaande beslissingen en voorafgaande beslissingen over transfer pricing. Deze modelrichtlijn werd ontwikkeld door de Europese Unie om spontane uitwisseling van grensoverschrijdende voorafgaande beslissingen te stimuleren. Dit model is in lijn met de Europese gedragscode die de lidstaten verplicht om de fiscale maatregelen die schadelijke belastingconcurrentie vormen, af te schaffen.

Actieve samenwerking met de stakeholders

Eén van de doelstellingen van AAFisc bestaat erin de banden met de stakeholders aan te halen om zo de compliance te stimuleren. In 2015 heeft AAFisc dus, voor het derde jaar op rij, de trimestriële vergaderingen met de vertegenwoordigers van de drie belangrijkste beroepsgroeperingen van cijferberoepen verdergezet.

In dat kader is het overlegplatform ‘tax-cificatie’ effectief opgestart in 2015. De doelstelling is te streven naar een duurzame en wederzijdse vertrouwensrelatie tussen enerzijds de FOD Financiën en anderzijds de vertegenwoordigers van de economische beroepen en de ondernemingsorganisaties. Naast het coördineren van het project ‘tax-cificatie’ heeft AAFisc ook meegewerkt aan de drie werkgroepen opgericht in 2014: ‘Vertegenwoordiging van de belastingplichtige en het begrip “te goeder trouw”’, ‘De strijd tegen het witwassen van geld en de financiering van terrorisme’ en ‘De toepasbaarheid van de fiscale wetten’. In 2015 heeft elke werkgroep doelstellingen moeten bepalen. Die vormden de basis voor een globaal actieplan, opgestart in 2015 en opgevolgd door een stuurgroep met alle stakeholders (het kabinet van de minister van Financiën, de beroepsgroeperingen van de cijferberoepen en het Verbond van Belgische Ondernemingen).

Als voorzitter van de werkgroep ‘Vertegenwoordiging van de belastingplichtige en het begrip “te goeder trouw”’, heeft AAFisc subgroepen opgericht om de verschillende thema’s die de partners voorstelden te bespreken:

- de mandaten om de toegang van de cijferberoepen tot de e-services in naam van hun cliënten te verbeteren en te professionaliseren

- de nood van de cijferberoepen om (beter) geïnformeerd te worden over brieven en documenten verstuurd aan hun cliënten

- de cooperative compliance, gericht op enerzijds een nauwe samenwerking tussen de onderneming en de fiscale administratie en anderzijds de integratie van de resultaten van die samenwerking in het risicobeheer van AAFisc. In die context sluiten de onderneming en de fiscale administratie een akkoord dat een dialoog toelaat tussen de partijen en de ondernemingen veel sneller zekerheid verschaft. De werkgroep onderzoekt of het mogelijk is om in België een dergelijk programma in te voeren en onder welke voorwaarden.

Nieuwe verplichting tot elektronische indiening van de aangifte

Na de verplichting tot elektronische indiening van de aangifte in de vennootschapsbelasting in 2014, moesten vanaf 2015 ook een aantal andere aangiften elektronisch ingediend worden: de aangifte in de rechtspersonenbelasting en de aangifte in de belasting niet-inwoners-vennootschappen. Al die aangiften moeten worden ingediend via de toepassing Biztax. Deze aanpassing van de wet beantwoordt aan één van de doelstellingen van de FOD Financiën, met name te streven naar een maximale elektronische uitwisseling met de ondernemingen en burgers.

Aangepaste dienstverlening voor dove en slechthorende personen

Tijdens de aangifteperiode personenbelasting 2015 werd een pilootproject gestart om specifieke aandacht te schenken aan dove en slechthorende personen. Dankzij een nauwe samenwerking tussen AAFisc, de Fédération Francophone des Sourds de Belgique (FFSB) en de Federatie van Vlaamse Dovenorganisaties (FEVLADO), kwamen er in twaalf gebouwen van de FOD Financiën specifieke permanenties voor hulp bij het invullen van de PB-aangifte, met aanwezigheid van doventolken. Het doel is om het hele jaar door aangepaste permanenties voor dove en slechthorende personen te voorzien. Zo kan AAFisc beter antwoorden op al hun fiscale vragen, en niet alleen die over het invullen van de PB-aangifte.

Afdeling Sectorcoördinatie, een uniek contactpunt voor de grote ondernemingen

- Projectcategorieën: organisatie – dienstverlening.

- Beschrijving en doel van het project: op 1 juli 2015 werd de Afdeling Sectorcoördinatie opgericht. Die afdeling is gevestigd in Brussel en is één van de drie afdelingen van het Centrum Grote Ondernemingen (GO) Beheer & Gespecialiseerde Controles. De externe rol van de Afdeling Sectorcoördinatie bestaat erin om, door hun uniek contactpunt te zijn, grote ondernemingen en vzw’s een dienstverlening op maat aan te bieden. Het verwerven van een beter inzicht in en een betere kennis van de grote ondernemingen en de sectoren zal toelaten om in de toekomst de dienstverlening beter aan te passen aan de behoeften van die grote ondernemingen. De interne coördinatie zal bijdragen tot professionelere en efficiëntere controles. Voor alle vragen kunnen de grote ondernemingen en vzw’s terecht bij de Afdeling Sectorcoördinatie.

- Vooruitgang van het project: de dienst is opgericht. Het is een volledig nieuwe dienst met een takenpakket dat ook voor een belangrijk deel nieuw is. Het zal zonder twijfel enkele jaren duren vooraleer de resultaten in bepaalde domeinen (kennis van de ondernemingen, sectoren …) volledig zichtbaar worden.

- Eexterne partners: grote ondernemingen en hun vertegenwoordigers (Verbond van Belgische Ondernemingen, cijferberoepen …).

- Betrokken doelgroepen: grote ondernemingen en vzw’s.

- 2 kerncijfers: 18.000: aantal grote ondernemingen en vzw’s in België ; 195: aantal fiscale vragen beantwoord in de eerste zes maanden van het bestaan van de Afdeling Sectorcoördinatie (omdat de klassieke diensten nog tot 1 juli 2016 operationeel zijn, kunnen de belastingplichtigen ook bij deze kantoren nog terecht bij vragen).

Caroline Dupae: Vanaf 1 juli 2015 richt de organisatie zich tot één doelgroep. De belastingplichtigen moeten dan ook niet langer verschillende kantoren contacteren bij vragen over fiscale materies zoals vennootschapsbelasting en btw.

Zeven centra Grote Ondernemingen (GO) werden opgericht verspreid over het land en het Centrum GO Beheer & Gespecialiseerde Controles in Brussel. Zij doen de controle en geschillenbehandeling van ongeveer 18.000 grote ondernemingen.

De Afdeling Sectorcoördinatie, die deel uitmaakt van dit gespecialiseerde centrum, heeft zowel een interne als een externe opdracht.

De sectorcoördinatoren die er werken zijn het eerste aanspreekpunt van de grote ondernemingen of groepen van grote ondernemingen en informeren hen over hun rechten en plichten. Daarnaast beantwoorden zij al hun vragen, bezorgen hen kopieën van documenten of helpen hen om relevante informatie in te winnen. De sectorcoördinatoren volgen ook de evoluties binnen de sectoren en van de doelgroep op en verzamelen kennis en de nodige informatie over de fiscale controle van de grote ondernemingen.

Wat zijn de belangrijkste succesfactoren van het project?

Caroline Dupae: Het is niet langer de fiscale materie zoals btw of vennootschapsbelasting die bepaalt hoe de diensten georganiseerd zijn. Het is de onderneming of vereniging zélf die het uitgangspunt is. Om hun taken goed te kunnen vervullen, zullen de sectorcoördinatoren een diepgaande kennis van de ondernemingen, de groepen waarvan die ondernemingen deel uitmaken en de sectoren moeten verwerven.

Die kennis zal worden gedeeld met de zeven andere centra GO en met de andere betrokken diensten (bv. de Centrale dienst Tax Audit & Compliance Management en de andere centrale diensten). Dit, samen met hun deelname als experts aan projectgroepen, zal ook bijdragen tot het verbeteren van het risicobeheer van de FOD Financiën en aan het garanderen van een rechtvaardige en correcte heffing van de belasting. Een betere kennis van de sectoren zal ook de gelijke behandeling van grote ondernemingen die tot eenzelfde sector behoren, moeten bevorderen.

Wat zijn de behaalde resultaten?

Caroline Dupae: Tijdens de eerste zes maanden van het bestaan van de Afdeling Sectorcoördinatie werden 195 vragen van grote ondernemingen of van hun vertegenwoordigers ontvangen en behandeld (vooral per e-mail maar ook per brief en telefoon).

De doelgroep GO is afgebakend en wordt verder opgevolgd. Een eerste definitie van de sectoren is gebeurd, hierop wordt verder gebouwd om op termijn over een volwaardig beeld van de doelgroep te kunnen beschikken.

Om informatie te delen met de andere centra GO maken de sectorcoördinatoren maximaal gebruik van het bestaande elektronisch dossier van de grote ondernemingen. Bijkomend werd een intern platform ontwikkeld om fiscale informatie te delen en werden face-to-face contacten, o.a. via een landelijke roadshow, georganiseerd door de Afdeling Sectorcoördinatie met de centra GO.

Wat is de impact voor de partners?

Caroline Dupae: De doelgroep (hier de grote ondernemingen of verenigingen) vormt het uitgangspunt en niet langer de fiscale materie. Deze multidisciplinaire aanpak is een compleet nieuwe benadering en houdt in dat alles gecentraliseerd is in één dienst, die het unieke contactpunt is voor alle materies zoals btw of vennootschapsbelasting.

Met deze modernisering waarborgt de FOD Financiën een dienstverlening op maat van de grote ondernemingen. De FOD Financiën wil door dit unieke aanspreekpunt de relatie met de belastingplichtigen verbeteren en vergemakkelijken, en hen zo beter helpen bij het vervullen van hun fiscale verplichtingen.

Wat zijn de voordelen voor de organisatie op lange termijn?

Caroline Dupae: Binnen AAFisc is de functie van sectorcoördinator nieuw. De contacten met alle economische spelers bieden de sectorcoördinatoren de mogelijkheid om een professionele relatie op te bouwen met de grote ondernemingen. Zo verbeteren ze hun contacten met de Administratie GO en verhogen ze de compliance.

Door deze gecoördineerde aanpak toont de FOD Financiën haar wil om - in alle openheid - een van haar voornaamste opdrachten te verzekeren, namelijk een rechtvaardige en correcte heffing van de belasting.

Het verbeteren van de informatie over de grote ondernemingen en kennisdeling over de sectoren moet in de toekomst bijdragen tot een meer aangepast risicobeheer en een grotere samenhang in de wijze waarop de controles uitgevoerd worden.

Algemene Administratie van de Inning en de Invordering

Dichter bij de burgers

De operationele diensten van de AAII ondergingen in 2015 een grote verandering, met de bedoeling burgergerichter te worden. Het nadeel van de oude ontvangkantoren was dat ze georganiseerd waren volgens belastingtype. Daarom worden ze vervangen door polyvalente kantoren, samengesteld uit teams gespecialiseerd in ofwel inning ofwel invordering voor alle verschillende belastingen van rechtspersonen en natuurlijke personen. De Teams Inning, die van start gingen op 1 januari 2015, werden verantwoordelijk voor alle terugbetalingen. Dit zowel voor directe belastingen, btw als niet-fiscale invordering (bv. onderhoudsgeld). Ook staan ze onder meer in voor het beheer van de bedrijfsvoorheffing. Op 1 juli 2015 gingen dan ook de Teams Invordering van start, die instaan voor de invordering van zowel directe belastingen als btw. Sinds deze zomer moet een belastingplichtige zich slechts wenden tot één invorderingskantoor voor al zijn schulden, zowel op het vlak van directe belastingen als btw. Er zijn Teams Invordering respectievelijk voor rechtspersonen en voor natuurlijke personen.

Samen met de Teams Inning werd op 1 januari 2015 de Dienst Debt Relationship Management (DRM) opgericht binnen het Inningscentrum van de AAII in Brussel. Deze dienst neemt telefonisch contact op met belastingplichtigen die een betaalachterstand hebben voor bedrijfsvoorheffing en/of btw. Zij worden geselecteerd op basis van datamining. De dienst DRM geeft een laatste kans aan de schuldenaars om hun belastingen te betalen zonder extra kosten of tussenkomst van het Team Invordering. (Zie tabellen 2.2.5 en 2.2.6.)

Er werden in 2015 ook twee infocenters opgericht, in Luik en Charleroi. Er waren al infocenters in Brussel (sinds 2009) en Antwerpen (sinds 2012). Deze diensten vormen het eerste aanspreekpunt voor de burgers. Alle informatie over de materie van de AAII, attesten en andere documenten kunnen via deze infocenters worden gevraagd.

Het project ‘E-deduction’

Het project ‘E-deduction’ (interview lezen) maakte het mogelijk om de fiscale derdenbeslagen van de directe belastingen elektronisch te versturen naar de verschillende Vakantiefondsen. Dit project kwam er op initiatief van de Rijksdienst voor Jaarlijkse Vakantie (RJV). Het zal uitgebreid worden naar btw en ook beschikbaar worden voor andere openbare of privé-instellingen. Voor de start van dit project werden de beslagen via aangetekende brieven verstuurd naar de verschillende Vakantiefondsen om de inhoudingen op de vakantiegelden uit te voeren. Sinds de implementatie op 17 maart 2015 van dit project worden ze automatisch overgemaakt. Op deze manier nemen het aantal papieren documenten en de kosten van de aangetekende zendingen af. Dit levert een besparing op van 574.000 euro per jaar.

Het project ‘Nudging’

In 2015 ging de AAII een samenwerking aan met de Belgische professoren Jan-Emmanuel De Neve en Johannes Spinnewijn die respectievelijk doceren aan Ofxord University en Londen School of Economics. Met hun academische expertise staan ze de AAII bij in het project Nudging (behavioural economics). Door een nudge (‘een duwtje in de rug’), worden de belastingplichtigen overtuigd om compliant te zijn en dus hun belastingen te betalen. De eerste doelstelling van deze samenwerking was de aanmaningen personenbelasting herschrijven. Dit proefproject ging eind 2015 van start. Tijdens het proefproject werden negen verschillende versies van de aanmaning personenbelasting verstuurd. In de loop van 2016 zal het proefproject verder geëvalueerd worden en onderzocht worden welke van deze versies het beste werkt. De tweede doelstelling is ook andere brieven te herschrijven en nudges toe te passen.

Verbeteringen van de interne toepassingen

Verder was 2015 ook het jaar waarin een aantal toepassingen werden uitgebreid met nieuwe functionaliteiten. Vooral aan de toepassing Stiron, de brontoepassing voor de invordering van btw, en de toepassing First, voor de invordering van de niet-fiscale schulden, werd veel aandacht besteed. Er werd ook een toepassing in gebruik genomen om de interne controle te verbeteren en er werd rekening gehouden met voorstellen hierover van het Rekenhof en de Federale Ombudsman.

Ten slotte nam de AAII in 2015 de voorbereidende stappen richting de digitalisering van de papieren dossiers, onder de naam ‘maximaal digitaal’. Enerzijds zullen zowel de documenten die in de huidige papieren dossiers zitten worden gescand. Anderzijds zullen de nieuwe documenten meteen digitaal worden opgeslagen. De eerste fase in het project bestond uit de opbouw van twee ‘boomstructuren’ (één voor inning en één voor invordering) in de servers, waar de opslag van de documenten zal gebeuren. Het doel van deze ‘boomstructuren’ is om de gedigitaliseerde documenten gestructureerd op te slaan. Hierdoor kunnen ze gemakkelijk teruggevonden worden via zoeksleutels. In 2016 zal de scanning van de documenten van start gaan. Dit heeft ook een meerwaarde voor de burgers: de documenten zullen beschikbaar worden op MyMinfin en burgers zullen er dus gemakkelijker toegang toe krijgen.

Stiron, eDeduction, eNotariaat: informatisering en automatisering van het werk met externe partners

- Projectcategorie: informatica.

- Beschrijving en doel van het project: drie verschillende toepassingen: Stiron (luik ‘Lot 2 (btw)/Module 3’), eDeduction en eNotariaat, samen voorgesteld met het oog op een globaal informatiserings- en automatiseringsproces van het werk van de Algemene Administratie van de Inning en de Invordering (AAII):

- Stiron is een interne toepassing gekoppeld aan de ‘btw-ketting’ die hoofdzakelijk is gericht op de Algemene Administratie van de Fiscaliteit (AAFisc). Enkel de derde module, ‘Lot 2 (btw)/Module 3’ genaamd, is door de AAII gemaakt. De toepassing is een boekhoudkundig platform met alle ontvangsten en uitgaven inzake btw. Daarnaast is het een werkmiddel waarin de invordering van de btw-schulden worden ingevoerd door de Teams Invordering. Voor het luik ‘Lot 2/Module 3’ waren er in 2015 twee projecten:

- de integratie van nieuwe functionaliteiten van eDeduction in ‘Lot 2/Module 3’ van Stiron. De nieuwe versie van Stiron is sinds 2016 in ‘vergrendeld’ gebruik genomen in afwachting van de inwerkingtreding van de nodige reglementaire wijzigingen.

- de verdere verbetering van het systeem

- eDeduction is een externe toepassing met als doel de papieren gegevensstroom te vervangen tussen de AAII en de Rijksdienst voor Jaarlijkse Vakantie (RJV) en de bijzondere vakantiefondsen. Deze gegevensstroom gaat over de vereenvoudigde uitvoerende derdenbeslagen (beslagen van het gehele of gedeeltelijke bedrag aan vakantiegeld van een persoon die een schuld heeft tegenover de staat) die door de AAII via aangetekende brieven werden uitgevoerd. Deze uitwisselingen gebeuren technisch via een platvorm van de Kruispuntbank van de Sociale Zekerheid (KSZ), dat een voldoende gecentraliseerde, solide en flexibele structuur aanbiedt om in de toekomst andere partners en gegevensstromen te kunnen onthalen. Het eerste onderdeel van het project, dat in maart 2015 in gebruik werd genomen, ging over de invoering van de gegevensstroom van de sector Directe Belastingen in Stiron. Op die manier werd er gezorgd voor een link tussen eDeduction en Stiron. Het tweede onderdeel betrof de sector btw met de invoering van dezelfde gegevensstroom in Stiron (zie hierboven).

- eNotariaat is een interne en externe toepassing die als doel heeft de informatiestroom te automatiseren die wordt uitgewisseld inzake de notariële procedures tussen de AAII, de Koninklijke Federatie van het Belgisch Notariaat (KFBN), de ontvangers van de successierechten en de aankoopcomités. De automatisering van de ‘binnenkomende’ gegevensstroom van notariële berichten (kennisgeving van schulden van de cliënt die een goed verkoopt) gebeurde in 2003. In 2015 beoogde het project de automatisering van de ‘uitgaande’ gegevensstroom van de fiscale kennisgevingen die door onze ontvangers werden verstuurd in antwoord op deze notariële berichten of inzake verklaringen van erfrecht. Hebben aan het project meegewerkt: Fedict, de KFBN, de KSZ, de gemeenten, de gewesten … Op 26 november 2015 werd de nieuwe versie van de toepassing in ‘vergrendeld’ gebruik genomen in afwachting van de inwerkingtreding van de nodige reglementaire wijzigingen.

- Stiron is een interne toepassing gekoppeld aan de ‘btw-ketting’ die hoofdzakelijk is gericht op de Algemene Administratie van de Fiscaliteit (AAFisc). Enkel de derde module, ‘Lot 2 (btw)/Module 3’ genaamd, is door de AAII gemaakt. De toepassing is een boekhoudkundig platform met alle ontvangsten en uitgaven inzake btw. Daarnaast is het een werkmiddel waarin de invordering van de btw-schulden worden ingevoerd door de Teams Invordering. Voor het luik ‘Lot 2/Module 3’ waren er in 2015 twee projecten:

- Vooruitgang van het project: 95 % voor alle toepassingen. Ze werden allemaal op punt gesteld maar twee van de toepassingen zijn nog in ‘vergrendeld’ gebruik.

- Interne en externe partners:

- Intern: ICT, AAFisc, AAPD, de Diensten van de Voorzitter (voor de reglementaire aspecten).

- Extern: Fedict, de KSZ, de RJV en de bijzondere vakantiefondsen, de KFBN.

- Betrokken doelgroepen: de medewerkers van de AAII en de institutionele partners (KSZ, KFBN, ontvangers van nalatenschappen, aankoopcomités, RJV, bijzondere vakantiefondsen, Fedict).

- 2 kerncijfers: jaarlijkse baten na de volledige ingebruikname van de toepassingen:

- eDeduction Directe Belastingen: min. 280.000 euro/jaar (meer dan 82.000 vereenvoudigde uitvoerende derdenbeslagen die niet meer moeten worden geprint en verstuurd per aangetekende brief).

- eNotariaat Fiscale kennisgevingen: 1.000.000 euro/jaar (200.000 fiscale kennisgevingen die niet meer moeten worden geprint en verstuurd per aangetekende brief).

Kunt u de situatie voor en na het project beschrijven?

Bertrand Villée: De uitvoerende derdenbeslagen in handen van de bijzondere vakantiefondsen en de notariële berichten en fiscale kennisgevingen werden vervangen door geautomatiseerde gegevensstromen (respectievelijk via eDeduction en eNotariaat). Deze geautomatiseerde gegevensstromen zijn sneller en het risico op het invoeren van fouten is beperkt. Daarnaast is het ecologisch en goedkoop door het paperless aspect. Bovenal is de werklast bij de verwerking veel minder zwaar. De gegevensstroom zorgt voor een enorme tijdswinst voor alle partijen en betere kwaliteit.

Wat zijn de belangrijkste factoren die het project doen slagen?

Bertrand Villée: Volgens mij zijn er drie belangrijke factoren die dit type van project doen slagen. Eerst en vooral moet de projectleider nauw betrokken zijn bij de technische aspecten van de toepassing. Dit is enerzijds nodig om de werkelijke uitdagingen en effecten te kennen van de beslissingen die worden genomen bij de businessanalyses. Anderzijds om de technische analyses en de verschillende technische problemen en belemmeringen die zich kunnen voordoen snel te verhelpen. De projectleider moet ook de verbanden of andere eventuele links tussen de toepassingen kunnen herkennen. Er moet eveneens pragmatisch te werk worden gegaan en er moet oog zijn voor compromissen. ‘Het beste kan het goede in de weg staan.’ We moeten de gulden middenweg zoeken, een uitbreiding van de scope onderweg vermijden en de ontwikkelde structuren, de gegevensstromen en de business rules vaak zo veel mogelijk vereenvoudigen om chaos te voorkomen. Ten slotte is het van groot belang om een ononderbroken en efficiënte communicatie en goede banden te onderhouden, zowel met de interne teams als met de externe partners van het project. Dit maakt het mogelijk om zo veel mogelijk het hoofd te bieden aan problemen en om de snelheid en goede kwaliteit van de deliverables te verzekeren.

Wat zijn de bereikte producten?

Bertrand Villée: Na alle testfasen zijn de einddelivrables de daadwerkelijke ingebruikname van de toepassingen met de automatisering van alle uitwisselingsstromen. Bij dergelijke toepassingen moet er rekening worden gehouden met de reglementering en moet er worden nagegaan in hoeverre ze wordt beïnvloedt door de nieuwe functionaliteiten op het vlak van informatica. eDeduction btw en eNotariaat Fiscale kennisgevingen wachten op de inwerkingtreding van de nodige reglementaire wijzigingen.

Wat is de invloed op de partners en burgers?

Bertrand Villée: De informatisering en automatisering van de gegevensuitwisselingen betekenen een drastische vermindering van de werklast en het voorkomen fouten bij de inbreng bijna volledig. Deze gegevensuitwisselingen zijn eveneens sneller en goedkoper dan de uitwisseling op papier. De projecten zorgen dus uiteindelijk voor een kwaliteitsvollere dienstverlening tussen de institutionele partners. Een geautomatiseerde en ononderbroken gegevensstroom vormt een ketting, waardoor de uitwisseling van informatie tussen de verschillende instellingen met betrekking tot de fiscale toestand van een belastingplichtige vlot en rechtstreeks kan verlopen. Voortaan kunnen de inkomsten waarop de belastingplichtige recht heeft sneller worden betaald eens zijn schuld werd betaald.

Wat zijn de voordelen voor de organisatie op lange termijn?

Bertrand Villée: Globaal gezien beantwoorden deze informaticaprojecten aan de strategische doelstellingen van de digitalisering binnen de FOD.

Automatisering trekt echter automatisering aan. Door een stroom tegenover een partner te automatiseren, kunnen nieuwe partners gemakkelijker in deze stoom worden onthaald, waarbij het soms zelfs gaat om partners die misschien niet aan een verdere automatisering hadden gedacht als andere actoren niet het voortouw hadden genomen. De financiële sector en de gedefedereerde entiteiten kunnen zich bijvoorbeeld aansluiten bij eDeduction. De bijkomende investering die de integratie van nieuwe partners met zich meebrengt, zou veel minder bedragen dan de oorspronkelijke investering (de eerste gegevensstroom tussen de pionierpartners). Bovendien geldt dat, hoe groter het aantal partners opgenomen in de gegevensstroom, hoe hoger het rendement.

Algemene Administratie van de Patrimoniumdocumentatie

STIPAD (Système de Traitement Intégré Patrimonium Documentatie)

De toepassing is een geïntegreerd systeem voor de bijwerking van de patrimoniale informatie dat de volgende gegevens bevat:

- de titularissen (eigenaars, vruchtgebruikers …) en hun rechten (eigendom, vruchtgebruik, erfpacht …)

- een historisch overzicht van de overdracht van (zakelijke) rechten

- de percelen, hun identificatienummer (uniek nummer) en een beschrijving

- de fiscale waarden

- kadastraal inkomen (KI)

- registratierechten

STIPAD maakt het onder meer mogelijk:

- de patrimoniale informatie bij te werken in een unieke databank, PATRIS genaamd

- patrimoniale informatie af te leveren (kadastrale uittreksels, eigendomstitels …)

- statistieken te genereren

- de interactiviteit tussen de taken van de administraties automatisch te beheren

- het werk te verminderen door de eenmalige verzameling en bijwerking van de informatie

Bovendien zorgt STIPAD ervoor dat er gemakkelijker van thuis of vanuit een satellietkantoor gewerkt kan worden.

MyRent Pro

De e-service MyRent Pro, is een realisatie die tot stand kwam door de samenwerking van het Beroepsinstituut van Vastgoedmakelaars (BIV) en de FOD Financiën. Met deze e-service kan de vastgoedmakelaar op een duidelijke en gestructureerde manier zijn huurovereenkomsten voor huisvesting beheren en ze gratis online laten registreren (interview lezen).

MyRent Pro is voorbehouden voor BIV-erkende vastgoedmakelaars. Al kunnen ook erkende medewerkers (SF323) van de tool gebruik maken op voorwaarde dat er zich een actief BIV-lid in de organisatie werkt die zich geregistreerd heeft op MyRent Pro.

MyRent Pro

- Projectcategorieën: informatica – ecologie.

- Beschrijving en doel van het project: de toepassing MyRent Pro is het resultaat van de samenwerking tussen het Beroepsinstituut van Vastgoedmakelaars (BIV) en de FOD Financiën. Die samenwerking is in 2013 van start gegaan. Ze maakt het voor vastgoedmakelaars mogelijk om elektronisch huurcontracten en daarmee verband houdende documenten van hun cliënten (zoals een plaatsbeschrijving) naar het registratiekantoor te versturen. MyRent Pro werd op 1 juni 2015 gelanceerd.

- De versie MyRent Pro is bedoeld voor de vastgoedmakelaars.

- De versie MyRent ‘Burger’ (een interface van MyRent voor de burger) is bedoeld voor de burgers en maakt het voor hen mogelijk om gratis een huurcontract (uitsluitend voor huisvesting) en/of een plaatsbeschrijving naar het registratiekantoor te versturen.

- Met de versie MyRent ‘Ambtenaar’ (een interface van MyRent voor de ambtenaar) kunnen de medewerkers van de FOD Financiën de huurcontracten en daarmee verband houdende documenten die met de post of per fax naar het registratiekantoor verstuurd zijn invoeren, archiveren en behandelen. Ze kunnen ook de huurcontracten en daarmee verband houdende documenten behandelen die door de eigenaars of huurders via MyRent ‘Burger’ naar het registratiekantoor verstuurd zijn. Dankzij MyRent ‘Ambtenaar’ kunnen de medewerkers ook huurcontracten of daarmee verband houdende documenten opzoeken.

- Vooruitgang van het project: 100%. MyRent Pro is volledig operationeel, hoewel het nog verbeterd zal worden. In de toekomst zullen namelijk sociale verhuurkantoren ook een beroep kunnen doen op MyRent Pro om de huurcontracten van hun cliënten elektronisch te laten registreren. Bovendien wordt het partnerschap tussen het BIV en de FOD Financiën versterkt: het zal ook mogelijk worden om via de toepassing huurcontracten neer te leggen die niet uitsluitend op huisvesting betrekking hebben (bijvoorbeeld: handelsverhuur, garageverhuur, parking …) maar ook geregistreerd kunnen worden.

- Externe partners: Beroepsinstituut van Vastgoedmakelaars (BIV).

- Betrokken doelgroep: vastgoedmakelaars.

- 1 kerncijfer: sinds de lancering van MyRent Pro werden 12% van de door vastgoedmakelaars ingevoerde huurcontracten voor huisvesting elektronisch ingediend.

Kunt u de situatie voor en na het project beschrijven?

Héloïse Coulon: De registratie van akten voor verhuur, onderverhuring, pachtoverdracht of voor een bijvoegsel van een huurcontract voor onroerende goederen in België werd grondig gewijzigd sinds de programmawet van 27 december 2006 (Belgisch Staatsblad van 28 december 2006). Naast die fiscale hervormingen in het Wetboek van de Registratierechten heeft de wetgever ook meerdere aanpassingen aangebracht aan de regels van het Burgerlijk Wetboek rond huurcontracten. Het gaat meer bepaald over huurcontracten voor de hoofdverblijfplaats van de huurder.

Die aanpassingen hebben voornamelijk als doel de gegevens in de huurcontracten beter te beheren.

In dat opzicht werd de toepassing MyRent ‘Ambtenaar’ in juni 2007 gecreëerd, zodat de registratiekantoren van de Algemene Administratie van de Patrimoniumdocumentatie (Administratie Rechtszekerheid) de ter registratie voorgelegde huurcontracten kunnen archiveren en behandelen. In een tweede fase werd de toepassing MyRent ‘Burger’ in december 2008 voor de burger geopend zodat de verhuurder (of de huurder) zijn huurcontract en plaatsbeschrijving elektronisch naar het registratiekantoor kan versturen.

In 2013 hebben het BIV en de FOD Financiën een partnerschap gesloten om MyRent Pro te ontwikkelen. Voordien legden de vastgoedmakelaars de huurcontracten van hun cliënten op papier, per e-mail of per fax neer. De bedoeling van MyRent Pro was om hun een toepassing te leveren waarmee ze efficiënt de documenten van hun cliënten kunnen beheren en vooral kostbare tijd kunnen besparen.

Wat zijn de succesfactoren van het project?

Héloïse Coulon: Het succes van MyRent is voornamelijk gebaseerd op de uitstekende samenwerking tussen de partners, en ook de motivatie en de investering van de deelnemers in het project.

Iedereen neemt resoluut een cliëntgerichte houding aan.

Wat zijn de bereikte en verwachte resultaten?

Héloïse Coulon: Wat het partnerschap met het BIV betreft, stellen we vast dat sinds de inproductiestelling van MyRent Pro in juni 2015 een toenemend aantal vastgoedmakelaars nu de documenten van hun cliënten via de toepassing voorleggen.

In de toekomst streeft het project MyRent naar een automatisering van de registratie. Zo zullen enerzijds de huurcontracten uitsluitend bedoeld voor huisvesting automatisch geregistreerd worden wanneer ze via MyRent voorgelegd worden. Hetzelfde geldt voor de huurcontracten voorgelegd via MyRent Pro. Momenteel gebeurt de registratie nog niet meteen, omdat het bevoegde registratiekantoor de registratie nog moet behandelen.

Anderzijds zal MyRent voor de andere soorten huurcontracten en daarmee verband houdende documenten, die betalend zijn, de registratierechten rechtstreeks berekenen. Als het document via MyRent Pro of MyRent ‘Burger’ voorgelegd wordt, wordt een uitnodiging tot betaling verstuurd. De gebruiker kan dan kiezen om de rechten online (via een e-betaling) of met een overschrijving te betalen. Zodra de FOD Financiën de betaling ontvangt, wordt het document geregistreerd. Als de burger zijn huurcontract niet via MyRent ‘Burger’ wil indienen, zal hij dat altijd op papier in een registratiekantoor kunnen voorleggen. De indiener wordt dan uitgenodigd om de rechten via Bancontact, een overschrijving of contant te betalen, zoals dat nu al gebeurt.

Wat is de impact voor de partners en de burgers?

Héloïse Coulon: De gebruikers van MyRent Pro en MyRent ‘Burger’ hebben hetzelfde voordeel. Ze winnen namelijk kostbare tijd en kunnen de stappen voor de registratie van hun contracten op elk moment uitvoeren omdat ze niet meer afhangen van de openingsuren van onze kantoren.

Dankzij de registratie van de huurcontracten wordt zowel met de belangen van de huurder als die van de eigenaar rekening gehouden. De huurder wordt namelijk door de registratie van het huurcontract beschermd bij een eventuele verkoop van de gehuurde woning door de eigenaar. En omgekeerd moet de huurder bij een vroegtijdige opzegging van het huurcontract de eigenaar daarvan voorafgaand op de hoogte brengen.

Bovendien heeft dit project een ecologische impact. Gebruikers moeten niet langer evenveel exemplaren van het huurcontract als het aantal partijen voorleggen om hun huurcontract te laten registeren. Sommige gebruikers moeten niet langer de auto nemen om zich naar het registratiekantoor te begeven.

Ten slotte beschikken de partijen van het contract zeer snel over de geregistreerde documenten via MyMinfin en MyMinfin Pro. Zowel de burgers als de vastgoedmakelaars ontvangen ook een bewijs dat de registratie uitgevoerd werd.

Wat zijn de voordelen voor de organisatie op lange termijn?

Héloïse Coulon: Het voornaamste voordeel is de efficiëntie en de moderniteit van MyRent Pro en MyRent ‘Burger’. Bovendien maakt een efficiënt beheer van de huurcontracten en daarmee verband houdende documenten een snelle registratie mogelijk en wordt een grote hoeveelheid papier bespaard. Ten slotte is dit nieuwe automatische beheer erg nuttig omdat er minder personeel voor nodig is.

Algemene Administratie van de Thesaurie

Overdracht van de Centrale Dienst van de Vaste Uitgaven (CDVU) naar de FOD P&O

Het koninklijk besluit van 13 december 2015 heeft de overdracht van de CDVU van de FOD Financiën naar de FOD P&O op 1 januari 2016 officieel geregeld. Dat is een belangrijke verandering, aangezien ongeveer 80.000 federale ambtenaren elke maand minstens één betaling van de CDVU ontvangen. Deze dienst staat namelijk in voor de betaling van de wedden, maar ook van de premies, de vergoedingen en het vakantiegeld. Ter herinnering: in december 2013 heeft de Ministerraad de oprichting van een federaal sociaal secretariaat goedgekeurd. Het personeelsbeheer van de federale overheidsdiensten (tot dan uitgevoerd door ongeveer 60 P&O-diensten) en het beheer van de wedden (tot dan uitgevoerd door de CDVU) smelten hierbij samen. Het federaal sociaal secretariaat zou aan iedere ambtenaar een persoonlijk digitaal dossier ter beschikking moeten stellen, dat ook online toegankelijk zal zijn. Dat federaal sociaal secretariaat kreeg de naam ‘Persopoint’.

Centralisering van de gerechtelijke consignaties

In 2015 heeft de Administratie Betalingen gewerkt aan de centralisering van de gerechtelijke consignaties1. Sinds de oprichting in 1935 van de Deposito- en Consignatiekas (DCK), werd de materie van de gerechtelijke consignaties voor rekening van de Thesaurie beheerd door een hypotheekbewaarder van de Algemene Administratie van de Patrimoniumdocumentatie (AAPD), in elk van de 27 vroegere gerechtelijke arrondissementen (DCK-agentschappen). Deze activiteiten van de Algemene Administratie van de Thesaurie (AAThes) werden dus gedurende decennia uitgevoerd door medewerkers die hiërarchisch tot een andere algemene administratie van de FOD Financiën behoorden maar functioneel afhingen van de Thesaurie. In november 2014 heeft de FOD Financiën beslist om aan deze hybride toestand een einde te maken door alle gerechtelijke consignaties te centraliseren bij de DCK in Brussel. In 2015 werd deze complexe operatie voorbereid in samenwerking met de AAPD. Dit ondertussen uitgevoerde project heeft geleid tot de oprichting van het beheerkantoor ‘Consignaties’ bij de DCK, dat sinds 4 januari 2016 actief is. Het voordeel van één enkel contactpunt voor alle gerechtelijke consignaties is de grotere rechtszekerheid voor de depositarissen wegens een uniforme en maximale juridische aanpak. De administratieve procedures zijn geharmoniseerd. Er werd ook een schaalvoordeel verwezenlijkt: het aantal medewerkers dat nodig is voor het uitvoeren van die activiteiten is verminderd.

Systeem van depositowaarborg

Het depositogarantiestelsel is een van de andere stokpaardjes van de Admin BET. Bij koninklijk besluit van 14 november 2008 werd bij de DCK het Bijzonder Beschermingsfonds voor Deposito’s, Levensverzekeringen en Kapitaal van Erkende Coöperatieve Vennootschappen (BBF) opgericht. Het gaat om een bijzonder financieel verzekeringsinstrument dat als laatste instantie waarborgen verleent aan klanten (spaarders, beleggers, verzekerden) voor de verliezen die ze zouden lijden in geval van faling van een financiële instelling. Dit Fonds waarborgt de terugbetaling aan de deponenten en sommige verzekerden van maximaal 100.000 euro. In 2014 werd een informaticatoepassing (FSP1) opgestart voor het naleven van de wettelijke voorschriften door de kredietinstellingen. In 2015 werd meteen een tweede versie van die toepassing (FSP2) uitgewerkt. Die bevat voornamelijk de volgende bestanddelen: de uitbreiding van de toepassing naar de verzekeringen, de indiening van de waarborgaanvragen door de klanten via het portaal MyMinfin (voor natuurlijke personen) en het aanmaken van uitvoerbestanden voor de fiscale fiches voor de verzekeringen. Bovendien heeft de omzetting van de Europese richtlijn over de depositogarantie in nationale wetgeving een zeer hoge politieke prioriteit. In 2015 heeft de Admin BET aan die omzetting meegewerkt en heeft zij deelgenomen aan technische vergaderingen over het algemene beleid. Die omzetting zal in 2016 worden voortgezet.

De Administratie IEFA, contactpunt voor het EFSI

De Administratie Internationale en Europese Financiële Aangelegenheden (Admin IEFA) heeft doeltreffend gewerkt binnen de Europese Unie (EU). In het kader van het Europees Fonds voor strategische investeringen (EFSI), dat integraal deel uitmaakt van het ‘Juncker-plan’2 van de EU, kunnen de lidstaten van de EU investeringsprojecten voorleggen die eventueel in aanmerking komen voor ondersteuning via dat fonds. Op Europees niveau werd een projectenportaal (EIPP) opgericht om de promotoren de gelegenheid te geven hun projecten in te dienen. In elk land werd een structuur in het leven geroepen voor de voorstelling en de raadpleging van de projecten. In België was voor de oprichting van die structuur een coördinatie nodig tussen de federale overheden en de gewesten, die elk over een contactpunt beschikken. Voor de FOD Financiën vervult de Administratie IEFA die rol. Bovendien coördineert ze ook het Belgische globale initiatief, in samenwerking met de FOD Economie. Het initiatief werd in 2015 opgestart voor een periode van drie jaar.

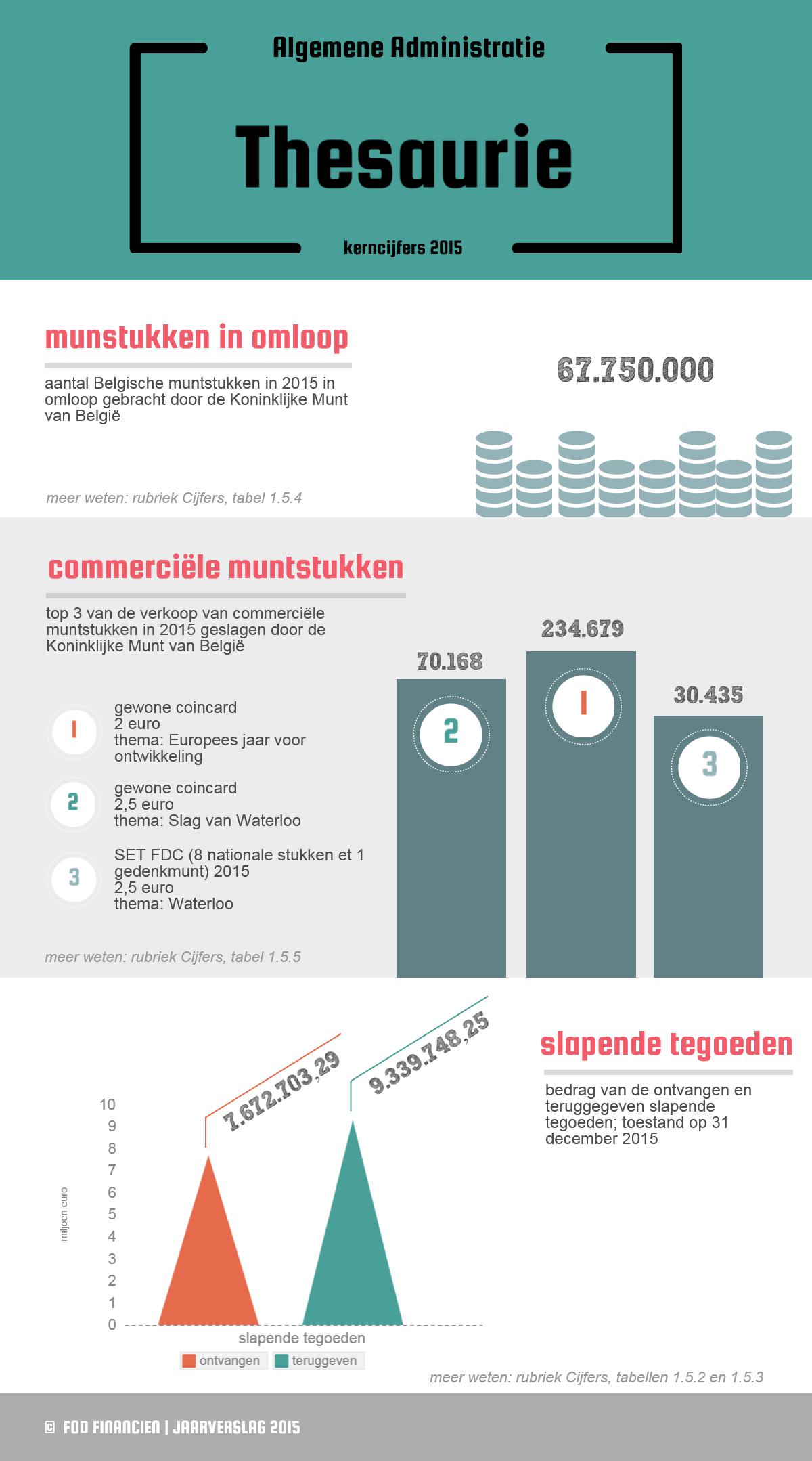

Muntslag door de Koninklijke Munt van België (KMB)

Zoals elk jaar heeft de KMB een reeks herdenkingsmunten geslagen en verkocht. De verwezenlijkingen voor 2015: de coincards met een grootschalige verkoop van coincards van 2 euro van het ‘Europees jaar voor ontwikkeling’ (244.000 verkochte coincards), van 2,5 euro van de ‘Slag van Waterloo 1815-2015’ (70.000 verkochte coincards) en van 5 euro van ‘Bergen, culturele hoofdstad 2015’ (5.000 verkochte coincards). Daarnaast was er de goede verkoop van de sets Fleur de Coin (FDC) ‘1815-2015 Waterloo’ (30.500 verkochte FDC) en ‘Bergen, culturele hoofdstad 2015’ (5.000 verkochte FDC). Bovendien kan er ook worden gesproken van een succes voor bepaalde zilveren verzamelmunten: de zilverstukken van 10 euro ‘70 jaar vrede in Europa’ (10.000 verkochte stukken) en ‘1815-2015 Waterloo’ (9.000 verkochte stukken) en de zilverstukken van 20 euro ‘De Godin Europa’ (5.500 verkochte stukken).

1 Gerechtelijk deponeren van geld of effecten door een schuldenaar in geval van een geschil met een schuldeiser die het hem voorgestelde betaalaanbod weigert. Dit deponeren doet dienst als waarborg en getuigenis van de goede wil van de schuldenaar om zijn schuld te vereffenen.

2 Het Juncker- plan is een investeringsplan van de EU dat hoofdzakelijk is gericht op het opheffen van de investeringshinderpalen, het vergroten van de zichtbaarheid van de investeringsprojecten, het verstrekken van technische bijstand aan de investeringsprojecten en het verstandiger gebruik van de nieuwe en bestaande financiële middelen (zie ook: http://ec.europa.eu/priorities/jobs-growth-and-investment/investment-pla...).

Applicatie CDCK DMAT: omzetting van effecten aan toonder

Projectcategorie: informatica.

Beschrijving en doel van het project: de wet van 14 december 2005 bepaalt de afschaffing van de effecten aan toonder. Sinds 1 januari 2008 moeten effecten in gedematerialiseerde vorm of op naam worden uitgegeven. De bestaande effecten aan toonder werden omgezet in gedematerialiseerde effecten naargelang hun inschrijving op effectenrekeningen. De houders van effecten aan toonder moesten de omzetting ervan in gedematerialiseerde effecten of in effecten op naam uiterlijk op 31 december 2013 aanvragen. De effecten aan toonder waarvoor geen omzetting is aangevraagd, werden na deze datum van rechtswege omgezet door de uitgever. De effecten aan toonder (genoteerd op een al dan niet gereglementeerde markt) waarvan de houder zich niet heeft bekendgemaakt, werden vanaf 1 januari 2015 verkocht door de uitgever. De bedragen afkomstig van de verkoop werden gestort bij de Deposito- en Consignatiekas (DCK). Hier blijven de bedragen geblokkeerd totdat een persoon die op geldige wijze zijn hoedanigheid van rechthebbende heeft kunnen aantonen, de teruggave ervan vraagt. Hij/zij moet dan een geldboete van 10 % (per jaar) van de waarde van de betreffende effecten betalen. De effecten die op 30 november 2015 niet konden worden verkocht, werden door de uitgever gestort bij de DCK en aan de teruggave ervan zal eveneens een jaarlijkse geldboete van 10 % van hun waarde verbonden zijn. Het doel van het project CDCK DMAT (voor Deposito- en Consignatiekas/Caisse des Dépôts et Consignations – dematerialisatie) bestond erin een IT-toepassing te ontwikkelen waarmee zowel de stortingen van de uitgevers bij de DCK als de teruggaven aan de rechthebbenden en de inning van de wettelijk bepaalde geldboeten kunnen worden beheerd.

Vooruitgang van het project: 100 %. Applicatie in productie.

Interne en externe partners:

- intern: Stafdienst ICT

- extern:

- de discussie- en werkgroep voor de implementering van de nieuwe regelgevingen (DMAT Task Force).

- de bankinstelling die de effecten voor de DCK beheert en belast is met de ontvangst en de controle van papieren effecten alsook met de invoer in de applicatie van de aanvragen om teruggave

- twee externe firma’s voor IT-ontwikkeling

Betrokken doelgroepen: de Belgische uitgevers en de houders van niet-gedematerialiseerde effecten aan toonder.

1 kerncijfer: 228.356.746,58 euro, het bedrag dat afkomstig is van de verkoop door de uitgevers van de effecten aan toonder en dat daadwerkelijk werd gestort bij de DCK op 31 maart 2016

Kunt u de situatie voor en na het project beschrijven?

Vinciane De Pelsmaeker: Het project moest van nul af aan beginnen, want het ging om de toepassing van een nieuwe wetgeving. De wettelijk voorgeschreven termijnen moesten koste wat kost worden nageleefd. Het ging daarbij om drie elementen. Ten eerste om de stortingen bij de DCK van de bedragen afkomstig van de verkoop van effecten aan toonder. Ten tweede om de omzetting van de niet-verkochte effecten in nominatieve inschrijvingen op naam van de DCK bij de uitgevers. En ten derde om de teruggave hiervan aan de rechthebbenden. Hierbij moesten ook de belangen van de Schatkist worden gevrijwaard, met name een correcte en tijdige inning van de geldboete die door de wetgever werd bepaald. Op het einde van de rit werden al deze doelen behaald en de applicatie is in productie sinds 1 december 2015.

Wat zijn de belangrijkste factoren die het project doen slagen?

Vinciane De Pelsmaeker: Een gedetailleerde en volledige functionele analyse en een feilloze samenwerking met alle partners.

Wat zijn de bereikte producten?

Vinciane De Pelsmaeker: Een moderne, flexibele, gebruiksvriendelijke, snelle en performante applicatie voor de verschillende partijen: de bankinstelling die de effecten voor de DCK beheert, de uitgevers en de medewerkers van de DCK. Bovendien maakt de applicatie het mogelijk om de wettelijke verplichtingen efficiënt en eenvormig na te leven. Aangezien het om een geïntegreerde applicatie gaat, moeten de medewerkers zich vooral bezighouden met het beheer van de uitzonderingen, met name de kennisgevingen of de aanvragen die de applicatie zelf niet in orde kan brengen.

Wat is de invloed op de burgers?

Vinciane De Pelsmaeker: Sommige houders van effecten aan toonder hadden op 31 december 2013 geen omzetting ervan aangevraagd. Zij kunnen hun niet-gedematerialiseerd roerend vermogen makkelijk terugkrijgen bij de DCK, en dit nog gedurende tien jaar vanaf 1 januari 2016. Zij moeten daarvoor dan wel een jaarlijkse geldboete van 10 % betalen, zoals de wet voorschrijft.

Wat zijn de voordelen voor de organisatie op lange termijn?

Vinciane De Pelsmaeker: De effecten en fondsen die aan de DCK werden overgemaakt en die niet worden teruggevraagd, komen na tien jaar aan de Staat toe. Op 31 maart 2016 kwam het totale bedrag van de kennisgevingen die door de verkoop van effecten ontstaan zijn en door de uitgevers werden ingediend, op 240.554.768,21 euro. Er maakten 2.284.534 nominatieve inschrijvingen het voorwerp van een kennisgeving van een overdracht uit.

De genoemde wet van 14 december 2005 en de inproductiestelling van de applicatie zorgen ervoor dat twee zware procedures in verband met de uitgifte van gematerialiseerde effecten aanzienlijk worden verlicht: het verzet(1) en de squeeze out(2).